بهترین الگوهای پرایس اکشن ابزارهایی ساده و کاربردی برای تحلیل رفتار بازار هستند که به معاملهگران کمک میکنند تصمیمگیری دقیقتری بر اساس نوسانات قیمت بگیرند. این الگوها (از جمله پین بار، اینساید بار و پرچم) امکان تشخیص نقاط ورود و خروج بهینه را بدون نیاز به اندیکاتورهای پیچیده فراهم میکنند. برای آشنایی دقیق با نحوه شناسایی، ترید با هر الگو و نکات مدیریت ریسک، ادامه مقاله در بلاگ FORFX را مطالعه کنید تا استراتژی معاملاتی خود را تقویت نمایید.

پرکاربردترین الگوهای پرایس اکشن

پرایس اکشن (Price Action) رویکردی در معاملهگری است که بر تحلیل حرکت قیمت یک دارایی تمرکز دارد. در این روش، معاملهگران بازار را بر اساس حرکات اخیر و فعلی قیمت میخوانند و تصمیمات معاملاتی خود را اتخاذ میکنند، بدون اینکه به طور کامل به شاخصهای فنی وابسته باشند.

الگوی برگشتی (reversal pattern)

الگوهای برگشتی در پرایس اکشن به الگوهایی گفته میشود که نشاندهندۀ تغییر جهت روند قیمت هستند. این الگوها به معاملهگران کمک میکنند تا زمانبندی مناسبی برای ورود یا خروج از بازار پیدا کنند. الگوهای برگشتی میتوانند در انتهای روندهای صعودی یا نزولی ظاهر شوند و معمولاً نشاندهندۀ تغییر از روند فعلی به یک روند جدید هستند. در ادامه، برخی از مهمترین و معروفترین الگوهای برگشتی را مورد بررسی قرار میدهیم.

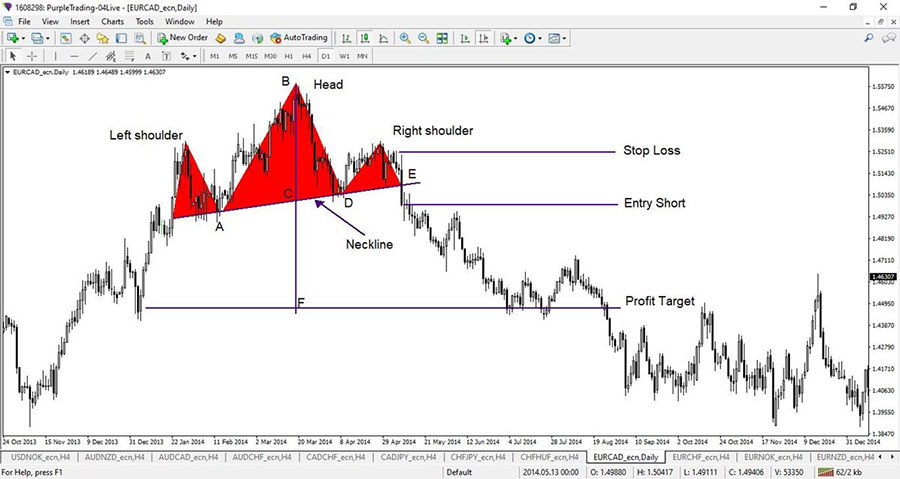

الگوی سر و شانه

الگوی سر و شانه یکی از مهمترین و معتبرترین الگوهای بازگشتی در تحلیل تکنیکال است. این الگو که در پایان روندهای صعودی ظاهر میشود، نشاندهنده تغییر جهت بازار از صعودی به نزولی است و به معاملهگران برای یافتن نقاط ورود و خروج مناسب کمک میکند.

اجزای اصلی الگوی سر و شانه

الگوی سر و شانه از سه بخش کلیدی و یک خط حمایتی مهم تشکیل شده است:

- شانه چپ:

- پس از یک روند صعودی، قیمت به اوج میرسد و سپس کمی پایین میآید و یک کف موقتی ایجاد میکند.

- این کف، اولین نقطه حمایتی برای تشکیل خط گردن (Neckline) است.

- سر:

- پس از شانه چپ، قیمت دوباره اوج میگیرد و به نقطهای بالاتر از شانه چپ میرسد که بالاترین نقطه الگو است.

- سپس قیمت دوباره به سمت خط گردن پایین میآید که نشاندهنده ضعف خریداران است.

- شانه راست:

- پس از سر، قیمت یک بار دیگر تلاش میکند بالا برود، اما این بار اوج جدید پایینتر از سر و تقریباً همسطح با شانه چپ است.

- این نشان میدهد که فشار فروش در حال افزایش است و روند صعودی ادامه پیدا نمیکند.

- خط گردن (Neckline):

- این خط، نقاط پایینی بین شانه چپ، سر و شانه راست را به هم وصل میکند.

- شکست قیمت به زیر این خط، تأییدکننده الگو و سیگنالی قوی برای شروع روند نزولی است. معاملهگران معمولاً در این نقطه وارد موقعیت فروش میشوند.

تفاوت پرایس اکشن مدرن و کلاسیک

اهمیت و کاربرد

الگوی سر و شانه به دلیل شکل خاص و قابل تشخیص بودنش، ابزاری قدرتمند برای پیشبینی تغییر روند است. با شناسایی این الگو، معاملهگران میتوانند استراتژیهای معاملاتی خود را تنظیم کرده و تصمیمات آگاهانهتری بگیرند.

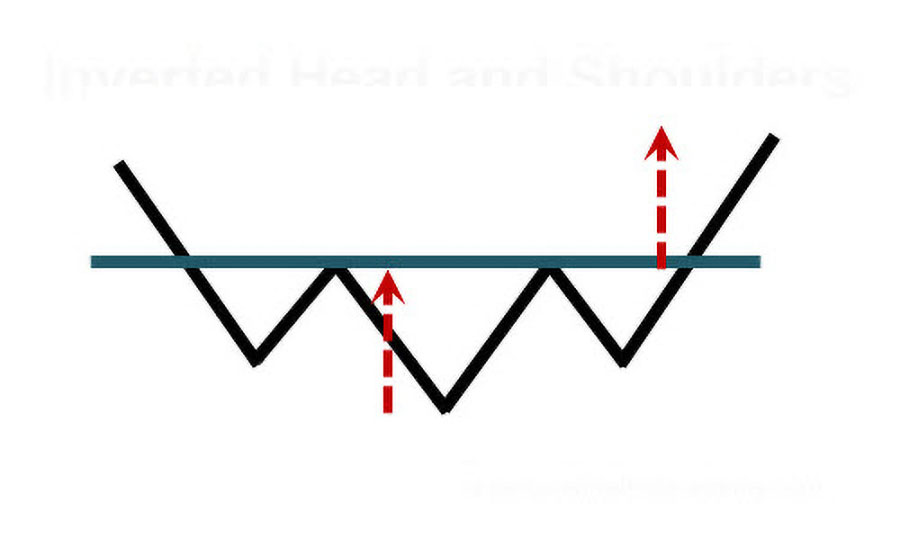

الگوی سقف و کف دو قلو

الگوی سقف و کف دوقلو (Double Top and Double Bottom) از بهترین الگوهای پرایس اکشن و مهمترین و پرکاربردترین الگوهای برگشتی در تحلیل تکنیکال محسوب میشود. این الگوها، نشاندهندۀ تغییر جهت روند قیمت و معمولاً در انتهای روندهای صعودی و نزولی ظاهر میشوند. با شناسایی این الگوها، معاملهگران میتوانند فرصتهای معاملاتی مناسبی پیدا و با کاهش ریسک، بازدهی بیشتری از معاملات خود کسب کنند. در ادامه، به بررسی دقیقتر این الگوها میپردازیم.

- الگوی سقف دوقلو (Double Top): الگوی سقف دوقلو یکی از الگوهای برگشتی است که در انتهای یک روند صعودی شکل میگیرد و نشاندهندۀ تغییر جهت روند بهسمت نزولی است. این الگو از دو قله تقریباً همسطح تشکیل شده که توسط یک بازگشت موقت از هم جدا میشوند.

- الگوی کف دوقلو (Double Bottom): الگوی کف دوقلو برعکس الگوی سقف دوقلو عمل میکند و در انتهای یک روند نزولی ظاهر میشود. این الگو، نشاندهندۀ تغییر جهت روند بهسمت صعودی است و از دو کف تقریباً همسطح تشکیل میشود.

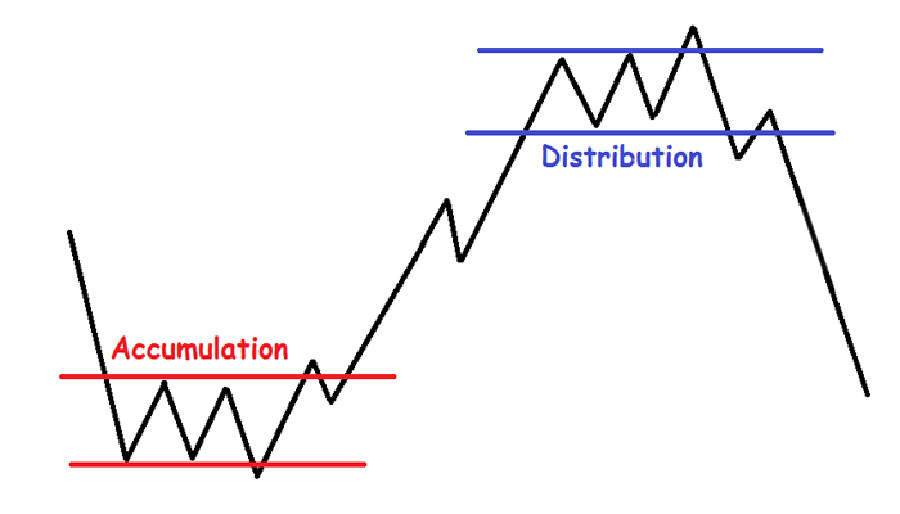

الگوی ادامهدهنده

وقتی یک معاملهگر به نمودار قیمت یک سهم نگاه میکند، ممکن است حرکات قیمت بهنظر کاملاً تصادفی بیایند. این امر اغلب درست است؛ اما در میان این حرکات، الگوهایی نیز وجود دارند. الگوهای نموداری اشکال هندسی هستند که در دادههای قیمتی دیده میشوند و میتوانند به معاملهگر در فهمیدن حرکات قیمت و پیشبینی احتمالی جهت آینده آن کمک کنند. انواع الگوهای ادامهدهنده نیز از بهترین الگوهای پرایس اکشن محسوب میشوند.

معاملهگران معمولاً فرض میکنند که وقوع یک الگوی ادامهدهنده، نشاندهندۀ احتمال ادامه روند قیمتی است؛ اما معاملهگران با تجربه میدانند که هیچ الگویی بهطور کامل برای پیشبینی قابل اعتماد نیست؛ اما همچنان میتوانید با دیدن برخی الگوها، ادامهداربودن روند را نتیجه بگیرید. در ادامه به بررسی این الگوها میپردازیم.

الگوی مستطیل

الگوی مستطیل در تحلیل تکنیکال به حالتی گفته میشود که قیمت یک دارایی در یک محدوده مشخص نوسان میکند. در این الگو، سطوح مقاومت و حمایت به موازات هم قرار میگیرند و شکلی شبیه به مستطیل روی نمودار قیمت ایجاد میکنند.

چرا الگوی مستطیل تشکیل میشود؟

این الگوی مستطیل شکل، نشاندهنده تردید سرمایهگذاران درباره جهت حرکت بلندمدت دارایی است. در چنین شرایطی، قیمت بین دو خط موازی حمایت و مقاومت بالا و پایین میرود و نمیتواند حرکت قابل توجهی به سمت بالا یا پایین داشته باشد. در واقع، بازار در حال تثبیت است.

شکست (Breakout) از الگوی مستطیل

در طول شکلگیری این الگو، قیمت بارها سطوح حمایت و مقاومت را لمس میکند. زمانی که قیمت موفق شود از این محدوده مستطیلی خارج شود (به سمت بالا یا پایین)، انتظار میرود که در همان جهت به حرکت خود ادامه دهد.

با این حال، همه شکستها موفق نیستند. گاهی اوقات، قیمت از مستطیل خارج میشود اما بلافاصله به داخل آن بازمیگردد که به این وضعیت شکست ناموفق (False Breakout) میگویند. معاملهگران باید همیشه به دنبال تأیید شکست باشند تا از این دامها جلوگیری کنند.

الگوی وج

الگوی وج میتواند نشاندهندۀ تغییرات قیمت صعودی یا نزولی باشد. این الگو سه ویژگی مشترک دارد: اول، خطوط روند همگرا، دوم، کاهش حجم معاملات با پیشرفت قیمت در الگو و سوم، شکست قیمت از یکی از خطوط روند. دو نوع الگوی وج وجود دارد: وج صعودی که نشاندهندۀ تغییر روند به نزولی است و وج نزولی که نشاندهندۀ تغییر روند به صعودی است.

- وج صعودی: در روند صعودی یا میانه روند نزولی شکل میگیرد. خطوط روند بالا و پایین به پیشبینی شکست قیمتی کمک میکنند. معمولاً با شکست خط روند پایینی، قیمت کاهش مییابد و معاملهگران میتوانند با فروش کوتاه یا ابزارهای مشتقه از افت قیمت سود ببرند.

- وج نزولی: در روند نزولی، نزدیک به پایان آن ظاهر میشود. خطوط روند بالا و پایین با کاهش شتاب نزول و ورود خریداران همگرا میشوند. قیمت ممکن است با شکست خط روند بالایی افزایش یابد.

الگوی مثلث

الگوی مثلث در تحلیل تکنیکال یکی از الگوهای مهم و پرکاربرد است که توسط معاملهگران برای شناسایی روندها و پیشبینی عملکرد آینده بازار مورد استفاده قرار میگیرد. این الگوها زمانی شکل میگیرند که دامنه نوسانات قیمت یک دارایی به مرور زمان کاهش مییابند و خطوط روند بالا و پایین بهسمت یکدیگر همگرا میشوند. نتیجۀ این همگرایی، تشکیل شکلی مشابه مثلث است که در نمودارهای قیمتی مشاهده میشود.

- مثلث صعودی: خط روند بالایی افقی و خط پایینی صعودی است. نشاندهنده فشار خرید بوده و معمولاً با شکست مقاومت به سمت بالا، روند صعودی قویتری شکل میگیرد.

- مثلث نزولی: خط روند پایینی افقی و خط بالایی نزولی است. نشاندهنده فشار فروش بوده و معمولاً با شکست حمایت به سمت پایین، روند نزولی ادامه مییابد.

- مثلث متقارن: هر دو خط روند به سمت یکدیگر همگرا میشوند. نشاندهنده عدم تصمیمگیری بازار است و میتواند به هر سمت شکسته شود. معاملهگران منتظر تعیین جهت شکست میمانند.

الگوهای مثلثی از طریق اتصال نقاط اوج و کف قیمتی شکل میگیرند. خط روند بالایی با اتصال بالاترین نقاط و خط روند پایینی با اتصال پایینترین نقاط در طول دوره زمانی موردنظر رسم میشود. با نزدیکشدن این خطوط به یکدیگر، حجم معاملات نیز معمولاً کاهش مییابد که نشاندهندۀ نزدیکی به نقطه شکست است. از مزایای استفاده از الگوهای مثلثی میتوان به سادگی تشخیص آنها و قابلیت استفاده در تحلیلهای کوتاهمدت و بلندمدت اشاره کرد.

همچنین، این الگوها به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسبی را برای معاملات خود پیدا کنند. بااینحال، باید توجه داشت که مثلثها ممکن است بهدلیل شرایط بازار و عوامل خارجی دچار شکست کاذب شوند؛ بنابراین مدیریت ریسک در استفاده از این الگوها بسیار اهمیت دارد. در نهایت، الگوهای مثلثی در تحلیل تکنیکال ابزاری کارآمد برای شناسایی روندها و پیشبینی تغییرات بازار هستند. این الگوها با ارائه نشانههای قوی از نوسانات قیمت، به معاملهگران کمک میکنند تا تصمیمات بهتری در معاملات خود بگیرند و به موفقیتهای بیشتری دست یابند.

الگوی پرچم

الگوی پرچم یکی از الگوهای ادامهدهندۀ مهم در تحلیل تکنیکال و از بهترین الگوهای پرایس اکشن است که توسط معاملهگران برای شناسایی ادامه روندهای قوی در بازار استفاده میشود. این الگو معمولاً پساز یک حرکت قیمتی بزرگ و سریع شکل میگیرد و نشاندهندۀ دوره کوتاهی از تثبیت پیشاز ادامۀ حرکت در جهت قبلی است. الگوی پرچم به دو بخش اصلی تقسیم میشود:

- میله پرچم (Flagpole): میله پرچم بخش اولیه و مهم الگو است که نشاندهندۀ حرکت شدید و سریع قیمت در یک جهت خاص است. این حرکت معمولاً بهدلیل عواملی مانند انتشار اخبار مهم، اعلام نتایج مالی قوی، یا تغییرات ناگهانی در بازار رخ میدهد؛ درنتیجه، حجم معاملات بهطور چشمگیری افزایش مییابد و قیمت بهسرعت در جهت خاصی حرکت میکند.

- خود پرچم (Flag): پساز تشکیل میله پرچم، قیمت وارد دوره کوتاهی از تثبیت میشود که به شکل یک کانال کوچک یا الگوی مثلثی نمایان میشود. این قسمت از الگو بهعنوان خود پرچم شناخته میشود و معمولاً بهصورت موازی با روند اصلی و با زاویه کمی مخالف جهت میله پرچم شکل میگیرد. این دوره تثبیت نشاندهندۀ تجمیع نیروهای خرید و فروش است که پساز آن، قیمت احتمالاً به حرکت اصلی خود ادامه میدهد.

انواع الگوی پرچم الگوهای پرچم به دو نوع صعودی و نزولی تقسیم میشوند:

- پرچم صعودی (Bullish Flag): این نوع الگو پساز یک حرکت شدید صعودی شکل میگیرد. در این حالت، پساز میله پرچم، قیمت در یک کانال نزولی کوچک یا یک الگوی مثلثی تثبیت میشود. پساز دوره تثبیت، قیمت معمولاً با شکستن مقاومت پرچم بهسمت بالا حرکت خود را ادامه میدهد.

- پرچم نزولی (Bearish Flag): این الگو پساز یک حرکت شدید نزولی شکل میگیرد. پساز میله پرچم، قیمت در یک کانال صعودی کوچک یا یک الگوی مثلثی تثبیت میشود. پساز دوره تثبیت، قیمت معمولاً با شکستن حمایت پرچم بهسمت پایین حرکت خود را ادامه میدهد.

تفاوت تحلیل تکنیکال و پرایس اکشن

خدمات فورافایکس

پلتفرم Forfx بهعنوان یکی از معتبرترین شرکتهای سرمایهگذاری برای معاملهگران ایرانی شناخته میشود. این پلتفرم، انواع مختلفی از پلنهای معاملاتی را ارائه میدهد تا هر معاملهگر، براساس شرایط و تواناییهای خود، پلن مناسبی را انتخاب کند. پراپ فرم Forfx دو رویکرد نوین و کلاسیک را برای گذر از مراحل ارزیابی به معاملهگران پیشنهاد میدهد، که از طریق آنها میتوان سرمایه لازم برای آغاز معاملات را به دست آورد.

روشهای ارزیابی در Forfx بهتازگی ارتقاء یافتهاند و به معاملهگران این فرصت را میدهند تا با استفاده از آزمونهای جدید و روشهای کلاسیک، مهارت و دانش خود را در معاملات به اثبات برسانند. این امکان به معاملهگران کمک میکند تا با تسلط بر مفاهیم تجاری و اصول بازار، انواع مختلفی از معاملات را در پلتفرم Forfx انجام دهند و به موفقیتهای برتری در این حوزه دست یابند.

سخن پایانی

الگوهای پرایس اکشن بهعنوان یکی از ابزارهای قدرتمند در تحلیل تکنیکال، به معاملهگران کمک میکنند تا با دقت بیشتری حرکات بازار را پیشبینی کرده و تصمیمات معاملاتی بهتری اتخاذ کنند. این الگوها براساس حرکات قیمت و بدون نیاز به اندیکاتورهای پیچیده، اطلاعات ارزشمندی را در اختیار معاملهگران قرار میدهند. از جمله بهترین الگوهای پرایس اکشن میتوان به الگوهای بازگشتی مانند سر و شانه، الگوی دو قله و دو دره، و الگوهای ادامهدهنده مانند پرچم و مثلث اشاره کرد. هر یک از این الگوها ویژگیها و نشانههای خاص خود را دارند که معاملهگران با شناخت و تحلیل صحیح آنها میتوانند نقاط ورود و خروج بهینه را شناسایی کنند.

الگوهای پرایس اکشن چه تفاوتی با اندیکاتورهای تکنیکال دارند؟

الگوهای پرایس اکشن براساس تحلیل حرکات قیمت و نمودارهای قیمتی بدون استفاده از اندیکاتورهای تکنیکال پیچیده عمل میکنند. درحالیکه اندیکاتورها از دادههای قیمتی گذشته برای محاسبه و پیشبینی حرکات آینده استفاده میکنند، الگوهای پرایس اکشن مستقیماً از رفتار قیمتی فعلی و نمودارهای قیمتی استفاده میکنند.

چگونه میتوان الگوهای پرایس اکشن را بهدرستی شناسایی کرد؟

شناسایی الگوهای پرایس اکشن نیاز به تجربه و تمرین دارد. معاملهگران باید با مطالعه نمودارهای قیمتی و تشخیص الگوهای مختلف مانند سر و شانه، دو قله، دو دره، پرچم و مثلث، مهارتهای خود را در شناسایی این الگوها بهبود ببخشند. همچنین، استفاده از منابع آموزشی و تمرین مداوم میتواند در این زمینه مفید باشد.

کدام تایم فریمها برای استفاده از الگوهای پرایس اکشن مناسبتر هستند؟

الگوهای پرایس اکشن در تمامی تایم فریمها قابل استفاده هستند. از نمودارهای کوتاهمدت (یک دقیقهای و پنج دقیقهای) گرفته تا نمودارهای بلندمدت (روزانه و هفتگی). انتخاب تایم فریم مناسب بستگی به استراتژی معاملاتی و نوع بازار مورد معامله دارد. برای معاملهگران روزانه، تایم فریمهای کوتاهتر و برای سرمایهگذاران بلندمدت تایم فریمهای بلندمدت مناسبتر است.

آیا میتوان از الگوهای پرایس اکشن بهتنهایی برای معاملات استفاده کرد؟

اگرچه الگوهای پرایس اکشن ابزار قدرتمندی برای تحلیل بازار هستند، استفاده از آنها بهتنهایی ممکن است ریسکهایی را بههمراه داشته باشد. ترکیب الگوهای پرایس اکشن با سایر روشهای تحلیل تکنیکال و بنیادی، مانند استفاده از اندیکاتورها و تحلیل حجم معاملات، میتواند دقت تحلیلها و تصمیمات معاملاتی را افزایش دهد.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!