BOS (Break of Structure) در پرایس اکشن نشاندهنده تغییر روند بازار است که با شکستن سطح حمایت یا مقاومت قبلی مشخص میشود. شناخت صحیح BOS به معاملهگران کمک میکند تا نقاط ورود و خروج بهتری در بازار پیدا کنند و ریسک معاملات خود را کاهش دهند. برای درک عمیقتر مفهوم BOS و نحوه استفاده از آن در استراتژیهای معاملاتی، در ادامه این مقاله با ما همراه باشید.

معرفی استراتژی bos

استراتژی BOS (Break of Structure) به معاملهگران کمک میکند تا با شناسایی شکستهای ساختاری در نمودارهای قیمتی، تصمیمات معاملاتی بهتری برای سرمایه خود بگیرند. این استراتژی براساس تحلیل تکنیکال و بررسی حرکات قیمتی طراحی شده است و به معاملهگران این امکان را میدهد تا روندهای جدید را شناسایی کنند و از نوسانات بازار بهرهمند شوند.

استراتژی BOS در پرایس اکشن بر این فرض استوار است که قیمتها بهصورت الگوهای تکراری حرکت میکنند و شکستهای ساختاری میتوانند نشاندهنده تغییر روند باشند. شکست ساختاری زمانی اتفاق میافتد که قیمت از یک سطح کلیدی حمایت یا مقاومت عبور کند که این عبور معمولاً با حجم معاملات بالا همراه است. چنین شکستی میتواند بیانگر ادامه روند فعلی یا آغاز روند جدید باشد؛ برای مثال، در روند صعودی، عبور قیمت از مقاومت کلیدی و رسیدن به بالاترین سطح جدید نشانه شکست ساختاری است.

مزایا و معایب استراتژی BOS

یکی از مزایای اصلی استراتژی BOS، سادگی و قابلیت استفاده از آن در بازارهای مختلف است. این استراتژی به معاملهگران امکان میدهد تا با استفاده از دادههای تاریخی، روندهای آینده بازار را پیشبینی کنند و از نوسانات قیمت سود ببرند. بااینحال، استراتژی BOS نیز دارای معایبی است. یکی از این معایب، احتمال وقوع شکستهای کاذب است که میتواند منجر به زیانهای مالی شود؛ بنابراین، معاملهگران باید بادقت و دانش کافی از این استراتژی استفاده کنند و از ابزارهای تکمیلی مانند اندیکاتورهای فنی برای تأیید شکستهای ساختاری استفاده کنند.

شناسایی bos

شناسایی BOS (شکست ساختار) در بازار فارکس یک استراتژی مهم است که به معاملهگران کمک میکند حرکات احتمالی قیمت را پیشبینی کنند. BOS زمانی رخ میدهد که قیمت از یک سطح کلیدی حمایت یا مقاومت عبور کند، که معمولاً نشاندهنده ادامه روند در همان جهت است. سطوح حمایت و مقاومت نقاطی هستند که در آنها فشار خرید یا فروش قبلی وجود داشته و شکست این سطوح میتواند آغاز یک روند جدید یا تغییر احساسات بازار را نشان دهد. برای مثال، در روند صعودی، عبور قیمت از بالاترین نقطه قبلی (BOS) نشانه ادامه روند صعودی است و در روند نزولی، عبور قیمت از پایینترین نقطه قبلی بیانگر ادامه روند نزولی است. BOS بهویژه در پرایس اکشن کمک میکند تغییرات روند را شناسایی کرده و با ترکیب آن با سایر ابزارهای تحلیل تکنیکال، معاملهگران میتوانند تصمیمات دقیقتر و مدیریت ریسک بهتری داشته باشند.

انواع bos

در بازار فارکس، مفهوم «شکست ساختار» (Break of Structure یا BOS) بهمعنای تغییرات مهم در روند قیمتها است که نشاندهندۀ ادامه جریان سفارشات در جهت فعلی است. این مفهوم در تحلیل روند بسیار مهم است و به معاملهگران کمک میکند تا جهت و قدرت احتمالی بازار را درک کنند. بهطورکلی، سه نوع ساختار بازار وجود دارد:

- روند صعودی؛

- روند نزولی؛

- بازار خنثی.

شکست ساختار BOS، این مفهوم بیشتر در روندهای صعودی و نزولی کاربرد دارد. شکست ساختار زمانی رخ میدهد که قیمتها از یک نقطه مهم در روند صعودی یا نزولی عبور کنند. این نشانهای از قدرت روند و احتمال ادامه آن است؛ اما در بازار خنثی که قیمتها، نقاط بالای جدید یا نقاط پایین جدیدی ایجاد نمیکنند، شکست ساختار کاربردی ندارد. در ادامه به دو نوع شکست ساختار میپردازیم:

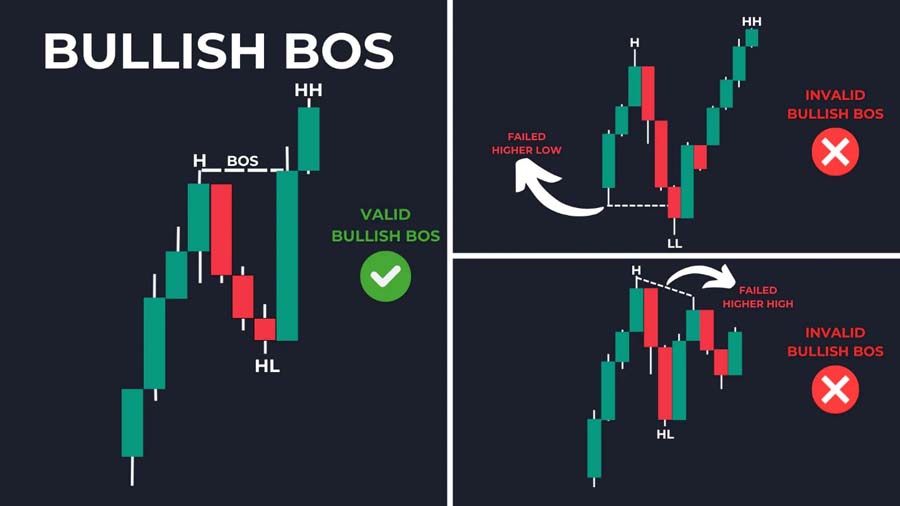

شکست ساختار صعودی

شکست ساختار صعودی (Bull BOS) یکی از مفاهیم کلیدی در تحلیل تکنیکال بازارهای مالی است باعث میشود تا نقاط ورود و خروج مناسب شناسایی شوند. این نوع شکست زمانی رخ میدهد که قیمتها از نقطه بالای نوسان در یک روند صعودی عبور کنند. این عبور نشاندهندۀ قدرت صعودی قوی و احتمال ادامه روند صعودی است. این نقطه بالای نوسان معمولاً بهعنوان یک مقاومت قوی عمل میکند و عبور از آن، نشاندهندۀ تغییرات مهم در جریان سفارشات و قدرت خریداران است. بهعبارتدیگر، زمانی که قیمت از این نقطه عبور میکند، نشاندهندۀ این است که خریداران توانستهاند بر فروشندگان غلبه کنند و احتمال ادامه روند صعودی افزایش مییابد.

برای استفاده از شکست ساختار صعودی در معاملات، معاملهگران میتوانند از روشهای زیر استفاده کنند:

- معاملهگرانابتدا باید نقاط بالای نوسان قبلی را شناسایی کنند. این نقاط معمولاً بهعنوان مقاومتهای قوی عمل خواهند کرد؛

- پساز شناسایی نقاط بالای نوسان، تریدرهاباید منتظر بمانند تا قیمت از این نقاط عبور کند. این عبور، نشاندهندۀ شکست ساختار صعودی است؛

- پساز شکست ساختار صعودی، معاملهگران اجازه ورود به معامله خرید را پیدا میکنند.بهتر است از تأییدیههای اضافی مانند حجم معاملات بالا یا الگوهای کندلیبرایاطمینان بیشتر استفاده شود؛

- پساز ورود به معامله، باید نقاط توقف ضرر و هدفهای قیمتی خود را تعیین کنید و به مدیریت معامله بپردازید.

مثال عملی:

فرض کنید قیمت یک سهم در حال افزایش است و به نقطه بالای نوسان قبلی خود نزدیک میشود. این نقطه بهعنوان یک مقاومت قوی عمل میکند و معاملهگران منتظر عبور قیمت از این نقطه هستند. زمانی که قیمت از این نقطه عبور میکند، نشاندهندۀ شکست ساختار صعودی است و معاملهگران میتوانند وارد معامله خرید شوند. در این حالت، احتمال ادامه روند صعودی افزایش مییابد و معاملهگران میتوانند از این فرصت بهرهبرداری کنند.

شکست ساختار نزولی

شکست ساختار نزولی (Bear BOS) باعث شناسایی نقاط ورود و خروج مناسب میشود. این نوع شکست زمانی رخ میدهد که قیمتها از نقطه پایین نوسان در یک روند نزولی عبور کنند. این عبور نشاندهندۀ قدرت نزولی قوی و احتمال ادامه روند نزولی است. این نقطه پایین نوسان معمولاً بهعنوان یک حمایت قوی عمل میکند و عبور از آن نشاندهندۀ تغییرات مهم در جریان سفارشات و قدرت فروشندگان است. بهعبارتدیگر، زمانی که قیمت از این نقطه عبور میکند، نشاندهندۀ این است که فروشندگان توانستهاند بر خریداران غلبه کنند و احتمال ادامه روند نزولی افزایش مییابد.

شکست ساختار نزولی bos در پرایس اکشن بهدلایل زیر اهمیت دارد:

- عبور قیمت از نقطه پایین نوسان قبلی نشاندهندۀ تأیید روند نزولی است و به معاملهگران اطمینان میدهد که روند نزولی ادامه خواهد داشت؛

- معاملهگران میتوانند از شکست ساختار نزولی بهعنوان یک سیگنال ورود به بازار استفاده کنند و در نقاط مناسب وارد معاملات فروش شوند؛

- با شناسایی شکست ساختار نزولی، معاملهگران میتوانند نقاط توقف ضرر (Stop Loss) خود را بهینهتر تعیین کنند و ریسک معاملات خود را کاهش دهند.

برای استفاده از شکست ساختار نزولی در معاملات، معاملهگران میتوانند از روشهای زیر استفاده کنند:

- ابتدا باید نقاط پایین نوسان قبلی شناسایی شوند. این نقاط معمولاً بهعنوان حمایتهای قوی عمل میکنند؛

- پساز شناسایی نقاط پایین نوسان، معاملهگران باید منتظر بمانند تا قیمت از این نقاط عبور کند. این عبور نشاندهندۀ شکست ساختار نزولی است؛

- پساز شکست ساختار نزولی، اجازه ورود به معامله فروش صادر میشود. بهتر است تریدرها برای اطمینان بیشتر از تأییدیههای اضافی مانند حجم معاملات بالا یا الگوهای کندلی استفاده کنند؛

- پساز ورود به معامله bos در پرایس اکشن، باید نقاط توقف ضرر و هدفهای قیمتی خود را تعیین کنند و به مدیریت معامله بپردازند.

مثال عملی:

قیمت یک سهم در حال کاهش است و به نقطه پایین نوسان قبلی خود نزدیک میشود. این نقطه بهعنوان یک حمایت قوی عمل میکند و معاملهگران منتظر عبور قیمت از این نقطه هستند. زمانی که قیمت از این نقطه عبور میکند، نشاندهندۀ شکست ساختار نزولی است و معاملهگران میتوانند وارد معامله فروش شوند. در این حالت، احتمال ادامه روند نزولی افزایش مییابد و معاملهگران میتوانند از این فرصت بهرهبرداری کنند.

فورافایکس

پراپ فرم فورافایکس (FORFX) که در صدر جدول بهترین سایت پراپ تریدینگ قرار میگیرد؛ بهعنوان یکی از پیشگامان این عرصه به معاملهگران این امکان را میدهد تا بدون نیاز به سرمایهگذاری اولیه در بازارهای مالی فعالیت کنند و از سودهای چشمگیر بهرهمند شوند. یکی از مفاهیم کلیدی که این شرکت به معاملهگران آموزش میدهد، BOS در پرایس اکشن است. BOS به تریدرها کمک میکند تا نقاط تغییر روند را بادقت بیشتری شناسایی و از این اطلاعات برای بهبود استراتژیهای معاملاتی خود استفاده کنند.

این شرکت با ارائه خدمات متنوع و نوآورانه به تریدرها کمک میکند تا مهارتهای خود را به سطح بالاتری ارتقا دهند و به موفقیتهای بیشتری دست یابند. در ادامه به بررسی خدمات و ویژگیهای منحصربهفرد این پراپ فرم میپردازیم:

چگونه میتوان از BOS برای تعیین هدفهای قیمتی استفاده کرد؟

معاملهگران میتوانند پساز شناسایی BOS هدفهای قیمتی خود را براساس نقاط نوسان قبلی تعیین کنند.

آیا BOS تنها در نمودارهای زمانی بلندمدت قابلاستفاده است؟

خیر، BOS در نمودارهای زمانی کوتاهمدت نیز قابلاستفاده است و میتواند به معاملهگران کمک کند تا فرصتهای معاملاتی کوتاهمدت را شناسایی کنند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!