ترید خلاف روند (Contrarian Trading) یک استراتژی معاملاتی است که برخلاف جهت غالب بازار عمل میکند و بر اساس شناسایی نقاط اشباع خرید یا فروش شکل میگیرد. این روش مناسب معاملهگرانی است که توان تحلیل روانشناسی بازار و صبر در نوسانات را دارند. اگر میخواهید بدانید چگونه با این استراتژی ورودهای دقیقتری داشته باشید، ادامه مقاله را از دست ندهید.

استراتژی معامله معکوس چیست؟

ترید خلاف روند یا معامله معکوس، روشی است که در آن خلاف جهت حرکت فعلی بازار معامله میکنید. این استراتژی بر این باور است که هیچ روندی در بازار برای همیشه دوام نمیآورد و بالاخره تغییر خواهد کرد.

معاملهگران از این روش استفاده میکنند تا زمانی که قیمتها به اوج یا کف خود میرسند و نشانههایی از تغییر روند دیده میشود، وارد معامله شوند. به عبارت دیگر، هدف این است که نقاطی را که روند بازار تغییر میکند، شناسایی کرده و بر اساس آن معامله کنند.

برای موفقیت در این استراتژی، شناسایی نقاط بازگشتی بسیار مهم است. نقطه بازگشتی جایی است که قیمتها جهت خود را عوض میکنند. این نقاط معمولاً بعد از یک دوره طولانی حرکت قیمت در یک جهت (صعودی یا نزولی) ظاهر میشوند و فرصت خوبی برای ورود به معاملات معکوس فراهم میکنند. معاملهگران باید بتوانند با استفاده از ابزارهای تحلیلی، روندهای بلندمدت و کوتاهمدت بازار را تشخیص دهند تا بتوانند نقاط تغییر جهت را پیشبینی کنند.

شیوه تشخیص پایان روند و آغاز روند جدید

تشخیص پایان یک روند و آغاز روند جدید یکی از مهارتهای حیاتی برای هر معاملهگر است. این مهارت نیازمند تحلیل دقیق و استفاده از ابزارها و شاخصهای مختلف است. روشهای متداول برای تشخیص تغییر روند شامل الگوهای بازگشتی، استخر نقدینگی و شاخصهای تکنیکال میشود. در ادامه به بررسی دقیقتر هر یک از این روشها میپردازیم.

الگوهای بازگشتی (Reversal Patterns)

الگوهای بازگشتی از جمله مهمترین ابزارهایی هستند که معاملهگران برای تشخیص پایان یک روند و آغاز روند جدید استفاده میکنند. این الگوها نشاندهندۀ تغییر احتمالی جهت حرکت قیمتها هستند. برخی از الگوهای بازگشتی شناخته شده عبارتاند از:

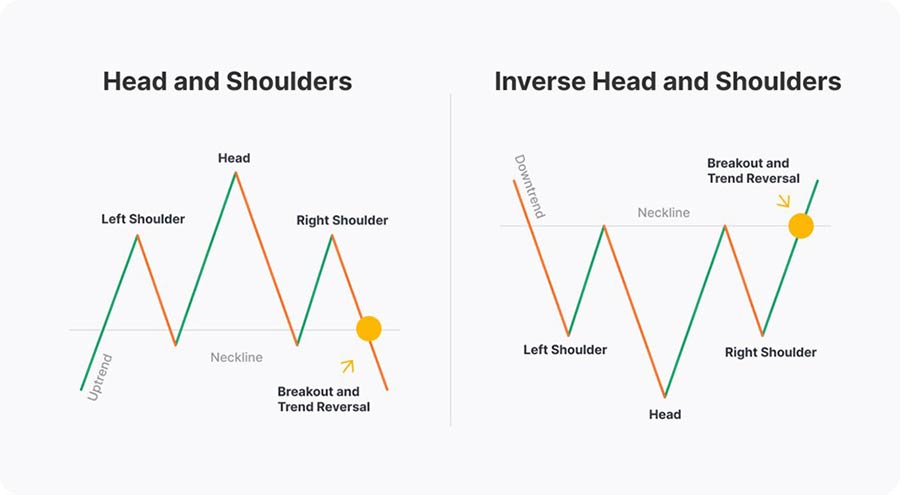

الگو سر و شانه (Head and Shoulders)

- الگوی سر و شانه صعودی: این الگو زمانی شکل میگیرد که یک روند صعودی به اوج خود میرسد و سپس شروع به نزول میکند. الگو از سه قسمت تشکیل شده است: دو قله کوچکتر به نام شانهها و یک قله بزرگتر به نام سر. شکستهشدن خط گردن (Neckline) این الگو نشاندهندۀ تغییر روند از صعودی به نزولی است.

- الگوی سر و شانه معکوس: در یک روند نزولی، این الگو نشاندهندۀ تغییر روند بهسمت صعودی است. این الگو نیز از سه قسمت تشکیل شده است: دو دره کوچکتر (شانهها) و یک دره بزرگتر (سر). شکستهشدن خط گردن این الگو نشاندهندۀ تغییر روند بهسمت صعودی است.

الگوی دو قله (Double Top)

این الگو زمانی رخ میدهد که قیمت دو بار به یک سطح مقاومتی برخورد میکند و نمیتواند آن را بشکند. پساز دومین برخورد، قیمت معمولاً بهسمت پایین حرکت میکند و این نشاندهندۀ تغییر روند از صعودی به نزولی است.

الگوی دو دره (Double Bottom)

این الگو زمانی رخ میدهد که قیمت دو بار به یک سطح حمایتی برخورد میکند و نمیتواند آن را بشکند. پساز دومین برخورد، قیمت معمولاً بهسمت بالا حرکت میکند و این نشاندهندۀ تغییر روند از نزولی به صعودی است.

الگوی سه قله و سه دره (Triple Top and Triple Bottom)

این الگوها مشابه الگوهای دو قله و دو دره هستند، با این تفاوت که سه برخورد به سطح حمایتی یا مقاومتی صورت میگیرد که نشانهای قویتر از تغییر روند است.

استخر نقدینگی (Liquidity Pools)

استخرهای نقدینگی نقاطی در بازار هستند که حجم معاملات بهطور قابلتوجهی افزایش مییابد. این نقاط معمولاً بهعنوان سطوح حمایتی و مقاومتی عمل میکنند. شناسایی این استخرها میتواند به معاملهگران در پیشبینی تغییرات بزرگ در روند قیمتها کمک کند. استخرهای نقدینگی میتوانند در مناطق زیر تشکیل شوند:

سطوح حمایتی و مقاومتی (Support and Resistance Levels)

سطوح حمایتی مناطقی هستند که در آن قیمتها تمایل به توقف کاهش دارند و بهسمت بالا باز میگردند. سطوح مقاومتی مناطقی هستند که در آن قیمتها تمایل به توقف افزایش دارند و بهسمت پایین باز میگردند. معاملهگران با شناسایی این سطوح میتوانند نقاط ورود و خروج مناسبی برای معاملات خود پیدا کنند.

نقاط کلیدی بازار (Key Market Levels)

این نقاط شامل قیمتهای روانی (Psychological Prices) مانند اعداد گرد (Round Numbers) و نقاط اوج و کف تاریخی (Historical Highs and Lows) هستند. این نقاط بهدلیل اهمیت روانی و تاریخی خود، معمولاً حجم بالایی از نقدینگی را جذب میکنند.

شاخصهای تکنیکال (Technical Indicators)

شاخصهای تکنیکال ابزارهای بسیار مهمی برای تشخیص تغییرات روند و نقاط بازگشتی هستند. برخی از مهمترین شاخصهای تکنیکال عبارتاند از:

میانگینهای متحرک (Moving Averages)

میانگین متحرک ساده (Simple Moving Average – SMA) و میانگین متحرک نمایی (Exponential Moving Average – EMA) از جمله شاخصهای محبوب برای تشخیص روندها هستند. تقاطع میانگینهای متحرک کوتاهمدت و بلندمدت میتواند نشانهای از تغییر روند باشد. بهعنوان مثال، تقاطع میانگین متحرک کوتاهمدت از بالای میانگین متحرک بلندمدت (Golden Cross) نشاندهندۀ شروع یک روند صعودی است و بالعکس (Death Cross) نشاندهندۀ شروع یک روند نزولی است.

شاخص قدرت نسبی (Relative Strength Index – RSI)

RSI یک شاخص نوسانی است که برای شناسایی شرایط خرید بیشازحد (Overbought) و فروش بیشازحد (Oversold) استفاده میشود. مقادیر بالای ۷۰ نشاندهندۀ خرید بیشازحد و احتمال بازگشت قیمت بهسمت پایین است، درحالیکه مقادیر زیر ۳۰ نشاندهندۀ فروش بیشازحد و احتمال بازگشت قیمت بهسمت بالا است.

مکدی (Moving Average Convergence Divergence)

MACD یکی از شاخصهای مهم برای شناسایی تغییرات روند است. این شاخص از دو خط MACD و خط سیگنال تشکیل شده است. تقاطع این دو خط میتواند نشاندهندۀ تغییر روند باشد. تقاطع خط MACD از بالای خط سیگنال نشاندهندۀ شروع یک روند صعودی و بالعکس نشاندهندۀ شروع یک روند نزولی است.

اندیکاتور بولینگر باند (Bollinger Bands)

بولینگر باند شامل یک میانگین متحرک و دو باند انحراف معیار است که در بالا و پایین میانگین قرار دارند. گسترش یا کاهش فاصله بین باندها میتواند نشاندهندۀ افزایش یا کاهش نوسانات بازار باشد. برخورد قیمت با باندهای بالا یا پایین میتواند نشانهای از تغییر روند باشد.

اندیکاتور استوکاستیک یا آماری (Stochastic Oscillator)

این شاخص نیز برای شناسایی شرایط خرید بیشازحد و فروش بیشازحد استفاده میشود. مقادیر بالای ۸۰ نشاندهندۀ خرید بیشازحد و احتمال بازگشت قیمت بهسمت پایین است، درحالیکه مقادیر زیر ۲۰ نشاندهندۀ فروش بیشازحد و احتمال بازگشت قیمت بهسمت بالا است.

اهمیت تحلیل چندگانه

تشخیص پایان یک روند و آغاز روند جدید نیازمند تحلیل چندگانه است. معاملهگران موفق معمولاً از ترکیبی از الگوهای بازگشتی، استخرهای نقدینگی و شاخصهای تکنیکال برای تأیید تغییرات روند استفاده میکنند. این رویکرد چندگانه به کاهش احتمال سیگنالهای نادرست و افزایش دقت تصمیمگیری کمک میکند.

زمان مناسب برای استفاده از استراتژی معامله معکوس

یکی از کلیدهای موفقیت در ترید خلاف روند، شناسایی زمان مناسب برای ورود به معامله است. این مسئله اهمیت بالایی دارد؛ زیرا تشخیص صحیح نقاط ورود و خروج میتواند بهطور قابلتوجهی سودآوری و کاهش ریسک معاملات را تحت تأثیر قرار دهد.

تشخیص زمان مناسب برای استفاده از استراتژی معامله معکوس نیازمند تحلیل دقیق و استفاده از ابزارهای متنوعی مانند اسپایکها، کندلهای قوی، الگوهای بازگشتی و تحلیل حجم معاملات است. این ابزارها به معاملهگران کمک میکنند تا نقاط بازگشتی بازار را شناسایی کنند و از فرصتهای سودآوری بهرهمند شوند.

بااینحال، موفقیت در این استراتژی نیازمند دانش و تجربه بالایی است و معاملهگران باید با دقت و مدیریت ریسک مناسب عمل کنند. در ادامه به بررسی برخی از این زمانهای مناسب و روشهای تشخیص آنها میپردازیم.

مشاهده اسپایک (Spike)

اسپایکها یا جهشهای قیمتی نشاندهندۀ تغییرات ناگهانی و شدید در قیمتها هستند. این جهشها معمولاً بهدلیل انتشار اخبار مهم یا رویدادهای اقتصادی رخ میدهند و میتوانند نشانهای از تغییر روند باشند. اسپایکها معمولاً با حجم بالای معاملات و کندلهای بلند همراه هستند. این نشاندهندۀ فشار قوی خرید یا فروش در بازار است که میتواند به تغییر روند منجر شود.

برای معاملهگران، شناسایی اسپایکها و تحلیل دلایل پشت آنها میتواند فرصتهای خوبی برای ورود به معاملات خلاف روند فراهم کند. بهعنوان مثال، اگر یک اسپایک نزولی شدید در اثر انتشار خبری منفی رخ دهد، معاملهگر ممکن است این حرکت را بهعنوان فرصتی برای خرید در نظر بگیرد با این انتظار که بازار بهزودی به حالت عادی بازگردد و قیمتها افزایش یابند.

کندلهای قوی (Strong Candles)

کندلهای قوی، نشاندهندۀ تغییرات قابلتوجه در روند قیمتها هستند. این کندلها معمولاً با حجم بالای معاملات همراه هستند و میتوانند نشاندهندۀ تغییر روند باشند. برای شناسایی کندلهای قوی، معاملهگران میتوانند از تحلیل تکنیکال و الگوهای کندلی استفاده کنند.

کندلهای قوی اغلب در نقاط بازگشتی مهم ظاهر میشوند و نشاندهندۀ تغییر جهت قیمتها هستند. بهعنوان مثال، یک کندل صعودی قوی در یک روند نزولی میتواند نشاندهندۀ تغییر جهت روند و آغاز یک روند صعودی باشد. معاملهگران با شناسایی این کندلها و تحلیل شرایط بازار میتوانند زمان مناسبی برای ورود به معامله تشخیص دهند.

الگوهای بازگشتی (Reversal Patterns)

الگوهای بازگشتی مانند سر و شانه (Head and Shoulders)، دو قله (Double Top)، دو دره (Double Bottom)، و الگوهای کندل استیک (Candlestick Patterns) میتوانند نشاندهندۀ تغییر روند باشند. این الگوها در نمودارهای قیمتی تشکیل میشوند و معمولاً نشاندهندۀ پایان یک روند و آغاز یک روند جدید هستند.

شناسایی این الگوها نیازمند دقت و تجربه است؛ زیرا هر الگو باید بهدرستی تشخیص داده شود و تأیید شود. بهعنوان مثال، در الگوی سر و شانه، تشکیل شانه چپ، سر، و شانه راست باید بهدرستی شناسایی شود و شکست خط گردن (Neckline) تأیید شود. معاملهگران با استفاده از این الگوها میتوانند نقاط مناسب برای ورود به معامله خلاف روند را پیدا کنند.

تحلیل حجم معاملات

حجم معاملات (Volume) یکی از ابزارهای مهم در تشخیص زمان مناسب برای استفاده از ترید خلاف روند است. افزایش ناگهانی حجم معاملات معمولاً نشاندهندۀ تغییر در احساسات بازار و احتمال تغییر روند است. معاملهگران میتوانند با تحلیل حجم معاملات و مشاهده تغییرات ناگهانی در آن، نقاط بازگشتی بازار را شناسایی کنند.

برای مثال، اگر در یک روند نزولی طولانی مدت، حجم معاملات بهطور ناگهانی افزایش یابد و کندلهای صعودی قوی تشکیل شوند، این ممکن است نشاندهندۀ آغاز یک روند صعودی جدید باشد. معاملهگران میتوانند از این اطلاعات برای تصمیمگیری درباره زمان مناسب ورود به معامله استفاده کنند.

خدمات FORFX

یکی از خدمات برجسته پراپ فرم فورافایکس، ارائه چالش لایو است که به معاملهگران امکان میدهد تواناییها و استراتژیهای خود را در شرایط واقعی بازار آزمایش کنند. این چالش بدون نیاز به پرداخت هزینه اضافی به معاملهگران ارائه میشود و فرصت منحصربهفردی برای ارزیابی عملکرد واقعی آنها فراهم میکند. موفقیت در این چالش میتواند منجر به دریافت سرمایه مضاعف معاملاتی شود که به معاملهگران کمک میکند تواناییهای خود را در مقیاس بزرگتر پیادهسازی کنند.

سخن پایانی

در پایان، تاکید براین نکته خالی از لطف نیست که موفقیت در بازارهای مالی به توانایی شناسایی و استفاده از استراتژیهای مناسب وابسته است. ترید خلاف روند، با توجه به تغییرات مداوم و پیچیده بازار، میتواند یکی از ابزارهای قدرتمند برای دستیابی به سودهای پایدار باشد. این استراتژی با تکیه بر تحلیل دقیق نقاط بازگشتی و الگو روندهای معاملاتی، معاملهگران را قادر میسازد تا از نوسانات بازار بهرهبرداری کنند.

بااینحال، موفقیت در اجرای این استراتژی نیازمند دانش، تجربه و صبر است. معاملهگران باید با استفاده از ابزارهای تحلیلی مختلف و مدیریت ریسک مناسب، بهطور مستمر روندها را دنبال کرده و بهترین نقاط ورود و خروج را شناسایی کنند. همچنین، آموزشهای تخصصی و بهرهگیری از خدمات حرفهای، همچون آنچه که فورافایکس ارائه میدهد، میتواند به معاملهگران کمک کند تا مهارتهای خود را بهبود ببخشند و در مسیر موفقیت پیشرفت کنند.

به خاطر داشته باشید که هر استراتژی معاملاتی، از جمله ترید خلاف روند، نیازمند تمرین و یادگیری مداوم است. با پایبندی به اصول تحلیل و استراتژیهای دقیق، میتوانید در بازارهای مالی به موفقیت دست یابید و از فرصتهای سودآور بهرهبرداری کنید. ترید خلاف روند یا استراتژی معامله معکوس یک روش معاملاتی قدرتمند است که با تحلیل دقیق روندها و شناسایی نقاط بازگشتی، به معاملهگران کمک میکند تا از تغییرات بزرگ در بازار بهرهمند شوند. این استراتژی، با وجود نیاز به تحلیل دقیق و مدیریت ریسک، میتواند فرصتی برای دستیابی به سودهای قابلتوجه باشد. با استفاده از خدمات حرفهای پراپ فرمهایی مانند فورافایکس (FORFX) و بروکرهای معتبر مانند اپوفایننس، معاملهگران میتوانند به ابزارها و منابع لازم برای اجرای موفقیتآمیز این استراتژی دست یابند.

چرا ترید خلاف روند میتواند سودآور باشد؟

ترید خلاف روند بهدلیل استفاده از نقاط تغییر روند و ورود به معاملات در نزدیکی این نقاط، میتواند سودآور باشد. معاملهگران با تشخیص صحیح تغییرات روند میتوانند از فرصتهای موجود در بازار بهرهمند شوند و سود کسب کنند.

چه ابزارهایی برای تشخیص تغییرات روند وجود دارد؟

ابزارهایی مانند الگوهای بازگشتی، شاخصهای تکنیکال (مانند میانگین متحرک، RSI، MACD و استخر نقدینگی) به معاملهگران کمک میکنند تا تغییرات روند را شناسایی کنند.

خدمات فورافایکس چگونه میتواند به معاملهگران در اجرای استراتژی معامله معکوس کمک کند؟

فورافایکس با ارائه چالش لایو، آموزشهای تخصصی و پشتیبانی حرفهای، به معاملهگران کمک میکند تا با استفاده از استراتژی معامله معکوس یا ترید خلاف روند ، مهارتهای خود را ارتقا دهند و در شرایط واقعی بازار به سودآوری برسند.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!