انواع واگرایی در تحلیل تکنیکال به دو دسته اصلی واگرایی معمولی (بازگشتی) و واگرایی مخفی (ادامهدهنده) تقسیم میشوند. این واگراییها زمانی رخ میدهند که حرکت قیمت و اندیکاتورهای مومنتوم از یکدیگر فاصله بگیرند و سیگنالهای مهمی برای تغییر یا ادامه روند ارائه دهند. برای آشنایی کامل با نحوه شناسایی و استفاده عملی از انواع واگرایی در تحلیل تکنیکال، ادامه این مقاله را مطالعه کنید.

واگرایی در تحلیل تکنیکال و انواع آن

واگرایی در تحلیل تکنیکال یکی از مفاهیم کلیدی و کاربردی است که به بررسی ناهماهنگی بین قیمت یک دارایی و شاخصهای تکنیکالی مانند شاخص قدرت نسبی (RSI)، شاخص MACD یا حجم معاملات میپردازد.

واگرایی زمانی رخ میدهد که حرکت قیمت و شاخص تکنیکالی همراستا نباشند. این عدم هماهنگی نشاندهنده تضعیف نیروی محرک پشت روند فعلی است و ممکن است سیگنالی برای تغییرات آتی در قیمت باشد. بههمیندلیل، واگراییها برای تحلیلگران و معاملهگران از اهمیت ویژهای برخوردارند، زیرا به پیشبینی تغییرات احتمالی قیمت کمک میکنند.

برای مثال، اگر قیمت دارایی همچنان در حال افزایش باشد اما شاخصهای تکنیکالی مثل RSI یا MACD نشاندهنده تضعیف قدرت خرید باشند، این واگرایی میتواند هشداری برای کاهش تقاضا و احتمال تغییر روند بهسمت نزولی باشد.

ازسویدیگر، اگر قیمت دارایی در حال کاهش باشد اما شاخصهای تکنیکالی افزایش نیرو را نشان دهند، این وضعیت نیز میتواند فرصتی برای شناسایی نقاط ورود به بازار و بهرهبرداری از تغییرات مثبت احتمالی باشد. بهاینترتیب، واگراییها میتوانند به معاملهگران کمک کنند تا نقاط ورود و خروج مناسبتری پیدا کنند و ریسک معاملات خود را به حداقل برسانند.

واگرایی مفهومی متفاوت از سایر اصول تحلیل تکنیکال مانند همگرایی و روند دارد. در حالی که روند به مسیر کلی حرکت قیمت اشاره دارد و معمولاً نشاندهنده جهت کلی بازار است، واگرایی بیانگر تغییرات در نیروی حرکت پشت این روند است.

روند، جهت کلی قیمت را نشان میدهد (صعودی، نزولی، خنثی)، درحالیکه واگرایی به تحلیل جزئیات روند و نقاط تغییر احتمالی کمک میکند. از طرفی، همگرایی به حالتی اشاره دارد که حرکت قیمت و شاخص تکنیکالی همراستا و هماهنگ باشند که نشاندهنده پایداری و تأیید قدرت روند فعلی است، درحالیکه واگرایی بیانگر تضعیف آن و احتمال تغییر جهت است.

بهطورکلی، تحلیلگران و معاملهگران از واگراییها بهعنوان ابزاری برای کشف هشدارهای اولیه در خصوص تغییرات احتمالی در بازار استفاده میکنند و آنها را با سایر اصول تکنیکال مانند شناسایی خطوط روند، الگوها و حجم معاملات ترکیب میکنند تا تصمیمات معاملاتی دقیقتری بگیرند.

واگراییها بهویژه برای شناسایی شرایط بازارهای اشباع خرید و فروش مفید هستند و این امکان را فراهم میکنند تا معاملهگران در بازارهای پرنوسان و غیرقابل پیشبینی نیز بهصورت استراتژیک عمل کنند.

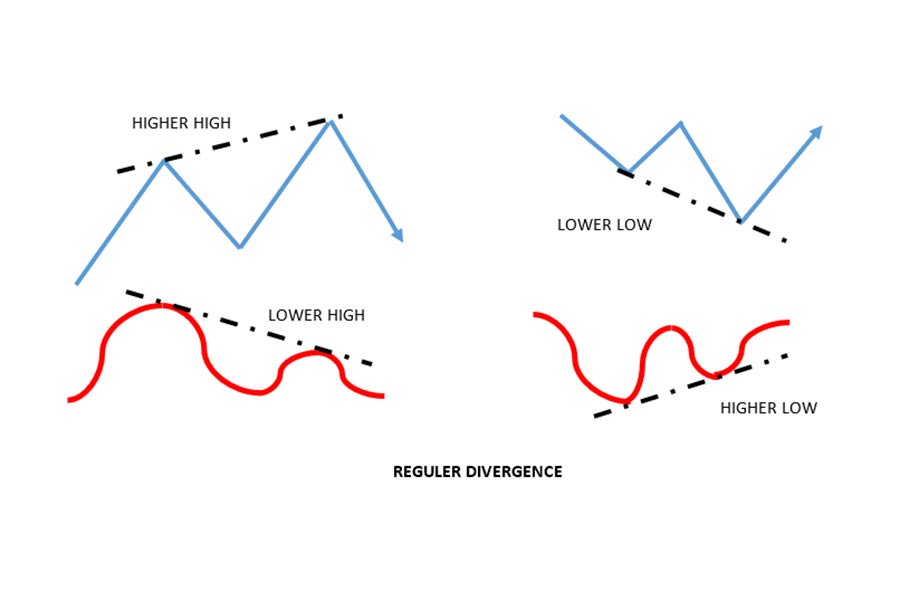

واگرایی معمولی

این نوع واگرایی در دو حالت واگرایی مثبت و منفی رخ میدهد. واگرایی مثبت زمانی شکل میگیرد که قیمت دارایی به سطوح پایینتر میرود و کفهای جدیدی تشکیل میدهد، در حالی که شاخص تکنیکالی مانند RSI یا MACD کفهای بالاتری نسبت به کفهای قبلی خود تشکیل میدهند.

این وضعیت نشاندهنده آن است که روند نزولی ممکن است به پایان برسد و یک بازگشت صعودی در پیش باشد. به عبارت دیگر، با وجود کاهش قیمت، نیروی فروشندهها در حال کاهش است و ممکن است تقاضا بر عرضه غلبه کند که این میتواند فرصت مناسبی برای ورود به بازار باشد.

از طرفی دیگر، واگرایی منفی زمانی رخ میدهد که قیمت دارایی به سطوح بالاتری رفته، اما شاخص تکنیکالی قلههای پایینتری نشان میدهد. این وضعیت معمولاً نشانهای از ضعف روند صعودی و احتمال بازگشت نزولی است. در این حالت، با وجود افزایش قیمت، فشار خریداران کاهش یافته و احتمالاً عرضه بر تقاضا پیشی میگیرد که هشداری برای خروج از بازار یا کاهش ریسک است.

واگرایی معمولی بهدلیل آنکه تغییرات بالقوه در روند را نشان میدهد، برای شناسایی نقاط بازگشت در روندهای قیمتی بسیار مورد استفاده قرار میگیرد. یکی از کاربردهای مهم آن در بازارهای پرنوسان است، جایی که معاملهگران به دنبال نشانههایی از تغییر جهت بازار هستند.

برای مثال، در بازاری با افزایش سریع قیمت و اصلاحات شدید، واگرایی منفی میتواند هشدار دهد که روند صعودی به پایان نزدیک است. به همین ترتیب، در بازارهای نزولی با کاهش شدید قیمت، واگرایی مثبت میتواند نشانهای از پایان فشار فروش و آغاز روند صعودی جدید باشد. ازاینرو، معاملهگران با استفاده از واگرایی معمولی سعی در پیشبینی زودهنگام نقاط بازگشت برای معاملات سودآورتر دارند.

نکته مهم دیگر در مورد واگرایی معمولی این است که استفاده از آن بهتنهایی کافی نیست و بهتر است با سایر ابزارهای تحلیل تکنیکال ترکیب شود تا اعتبار تحلیلها افزایش یابد. برای مثال، اگر در زمان مشاهده یک واگرایی منفی، قیمت در نزدیکی سطح مقاومتی مهمی قرار داشته باشد، این میتواند اعتبار سیگنال بازگشتی را بیشتر کند.

همچنین، استفاده از الگوهای کندلی (مثل الگوی بازگشتی نزولی در واگرایی منفی) یا بررسی حجم معاملات میتواند به تأیید سیگنال واگرایی کمک کند و معاملهگران را در تصمیمگیری مطمئنتر یاری دهد.

واگرایی مخفی چیست؟

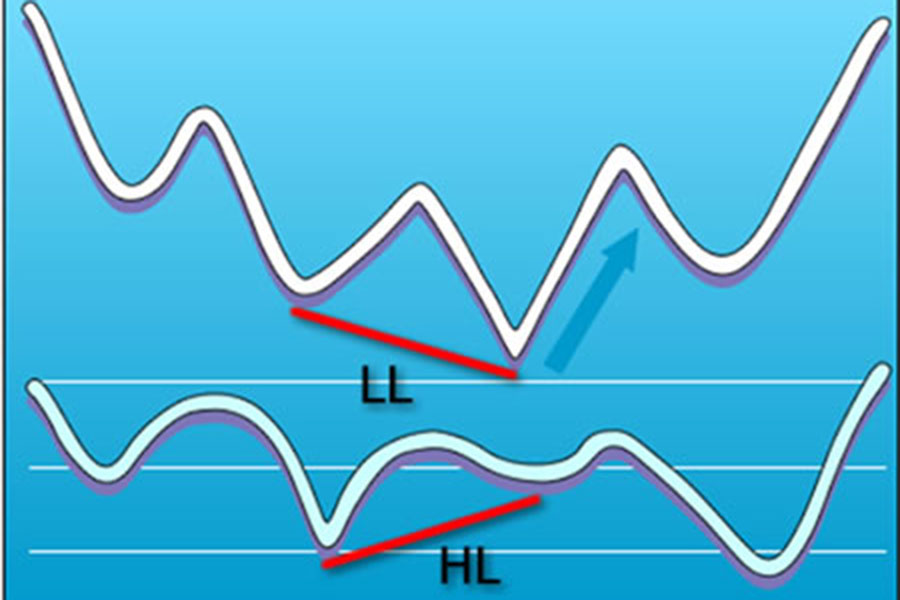

واگرایی مخفی در تحلیل تکنیکال، ابزاری مهم برای پیشبینی ادامه روند است. این نوع از انواع واگرایی در تحلیل تکنیکال زمانی رخ میدهد که قیمت و شاخص تکنیکالی مانند RSI یا MACD به گونهای حرکت کنند که پایداری روند فعلی را نشان دهد. برخلاف واگرایی معمولی که سیگنال بازگشتی میدهد، واگرایی مخفی بر تداوم روند موجود تأکید دارد و به معاملهگران کمک میکند در جهت روند باقی بمانند.

واگرایی مخفی در دو نوع صعودی و نزولی ظاهر میشود. در واگرایی مخفی صعودی، قیمت کف بالاتری نسبت به کف قبلی تشکیل میدهد، اما شاخص تکنیکالی کف پایینتری را نشان میدهد. این وضعیت نشاندهنده پایداری قدرت خریداران و احتمال ادامه روند صعودی است.

در مقابل، واگرایی مخفی نزولی زمانی رخ میدهد که قیمت قله پایینتری نسبت به قله قبلی ثبت کند، اما شاخص تکنیکالی قله بالاتری نشان دهد، که بیانگر قدرت فروشندگان و احتمال تداوم روند نزولی است.

کاربرد اصلی واگرایی مخفی برای تأیید روندهای فعلی است. معاملهگران از این ابزار برای اطمینان بیشتر نسبت به پایداری روند استفاده میکنند و با اعتماد بیشتری معاملات خود را در جهت روند انجام میدهند. واگرایی مخفی معمولاً با سایر ابزارهای تکنیکال مانند حمایت و مقاومت یا الگوهای کندلی ترکیب میشود تا سیگنالهای قویتری ارائه دهد.

واگرایی زمانی چیست؟

واگرایی زمانی در تحلیل تکنیکال به حالتی اشاره دارد که در آن قیمت یک دارایی به هدف یا سطح قیمتی مورد انتظار میرسد، اما مدت زمان لازم برای این حرکت با شرایط عادی تفاوت دارد. این نوع واگرایی برخلاف واگراییهای معمولی یا مخفی، به تغییرات قیمت در نسبت با زمان نگاه میکند، نه صرفاً به جهت حرکت قیمت و شاخصهای تکنیکال.

دو نوع اصلی واگرایی زمانی وجود دارد:

- واگرایی زمانی معمولی: در این حالت، قیمت در مدت زمانی کوتاهتر از حد معمول به سطح مورد انتظار میرسد. این میتواند نشانهای از قدرت روند فعلی باشد و معمولاً ادامه حرکت قوی در همان جهت را نشان میدهد؛

- واگرایی زمانی معکوس: در این حالت، قیمت زمان بیشتری برای رسیدن به سطح مورد انتظار صرف میکند، که ممکن است نشاندهنده ضعف در روند فعلی باشد.

واگرایی زمانی بیشتر به معاملهگران و تحلیلگران در ارزیابی قدرت و پایداری روندهای قیمتی کمک میکند و میتواند در کنار سایر ابزارها برای زمانبندی دقیقتر معاملات مورد استفاده قرار گیرد.

تشخیص واگرایی در تحلیل تکنیکال

تشخیص انواع واگرایی در تحلیل تکنیکال نیازمند دقت و استفاده از ابزارهای مختلف است که تحلیلگر را قادر میسازد تا با شناسایی عدم هماهنگی میان قیمت و شاخصهای تکنیکالی به تغییرات احتمالی روند پی ببرد. برای تشخیص واگرایی، مراحل متعددی وجود دارد که با استفاده از اندیکاتورها و ابزارهای رسم نمودار میتوان بهطور دقیقتری آنها را شناسایی و تأیید کرد.

نخستین گام در تشخیص واگرایی، بررسی حرکت قیمت و مقایسه آن با شاخصهایی مانند RSI، MACD یا شاخص استوکاستیک است. تحلیلگر در این مرحله به بررسی قلهها و کفهای قیمت میپردازد و با دقت بررسی میکند که آیا قیمت به سطوح جدید بالاتر یا پایینتر رسیده است یا خیر.

این تغییرات در قیمت باید با مقایسهای دقیق همراه باشد تا مشاهده شود آیا شاخص تکنیکالی مورد استفاده نیز همان رفتار را تکرار کرده یا در جهت مخالف حرکت کرده است. بهعنوانمثال، اگر قیمت قلههای جدیدی را ثبت کند اما RSI قلههای پایینتری بسازد، میتوان به وجود یک واگرایی پی برد که ممکن است نشانهای از تضعیف روند باشد.

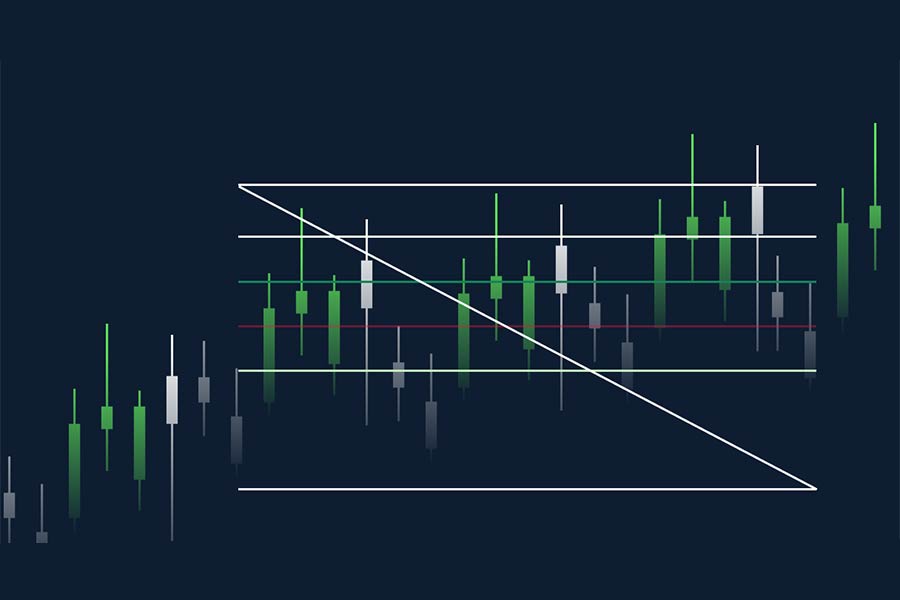

برای تشخیص دقیقتر واگرایی، استفاده از ابزارهای رسم نمودار بسیار کاربردی است. با استفاده از خطوط روند، میتوان بهصورت بصری نقاط قله و کف را در قیمت و شاخص مشخص کرد و سپس این نقاط را به هم وصل کرد تا شیب و جهت حرکت بررسی شود.

ابزارهایی مانند خطوط روند و سطوح حمایت و مقاومت به تحلیلگر کمک میکنند تا همگامی قیمت با شاخصها یا ایجاد واگرایی را دریابد. همچنین، اندیکاتورهای دوتایی مثل MACD (شامل دو خط سیگنال و میانگین متحرک) نشانههای ظریفتری از واگرایی ارائه میدهند. MACD در شناسایی نقاط برگشتی بازار کارآمد است و در ترکیب با سایر شاخصها، واگرایی را دقیقتر مشخص میکند.

یکی از مراحل حیاتی در تشخیص واگرایی، تأیید آن با استفاده از سایر سیگنالهاست. صرف مشاهده یک واگرایی در نمودار نمیتواند به تنهایی کافی باشد، بلکه برای اطمینان بیشتر لازم است از ابزارهای تأییدی دیگری مانند حجم معاملات، الگوهای کندلی و یا سطوح حمایت و مقاومت نیز بهره برد.

اگر واگرایی منفی مشاهده شود و قیمت به سطح مقاومتی مهمی نزدیک باشد، این میتواند تأییدی بر بازگشت نزولی روند باشد. حجم معاملات نیز ابزار تأییدی مهمی در تشخیص واگرایی است؛ مثلاً، کاهش حجم در صعود قیمت، نشانه کاهش قدرت خریداران و تأیید واگرایی نزولی است. همچنین، الگوهای کندلی مانند پوشای نزولی یا صعودی نیز میتوانند به عنوان سیگنالهای تأییدی در کنار واگرایی به کار روند..

در مجموع، تشخیص واگرایی فرآیندی چندمرحلهای است که نیازمند بررسی دقیق قلهها و کفهای قیمت، استفاده از ابزارهای بصری و تأیید با سیگنالهای مکمل نظیر حجم معاملات و الگوهای کندلی است. این ترکیب از ابزارها به تحلیلگران کمک میکند تا با اطمینان بیشتری تغییرات روند را پیشبینی کرده و تصمیمات معاملاتی بهتری بگیرند.

روش پیداکردن نقطه ورود در واگرایی

قدرت سیگنالهای واگرایی

قدرت سیگنال واگرایی به میزان هشدار آن نسبت به تغییر روند بستگی دارد و به سه دسته قوی، متوسط و ضعیف تقسیم میشود. اگر واگرایی با شرایط خاصی همراه باشد (مثلاً در نواحی حمایتی و مقاومتی مهم یا با تأیید شاخصهای دیگر)، سیگنال قویتر و احتمال تغییر روند بیشتر است.

عوامل مؤثر بر قدرت سیگنال واگرایی:

- تایمفریم: واگرایی در تایمفریمهای بالاتر (مثل روزانه) قویتر از تایمفریمهای پایینتر است؛

- شدت واگرایی: اختلاف بیشتر بین رفتار قیمت و شاخص، سیگنال قویتری را نشان میدهد؛

- حجم معاملات: افزایش حجم هنگام واگرایی مثبت یا کاهش آن در واگرایی منفی، اعتبار سیگنال را بالا میبرد؛

- تطابق با سایر شاخصها: همراهی واگرایی با نشانههای دیگری از تغییر روند (مثل کندلهای بازگشتی یا خطوط حمایت و مقاومت) قدرت آن را بیشتر میکند.

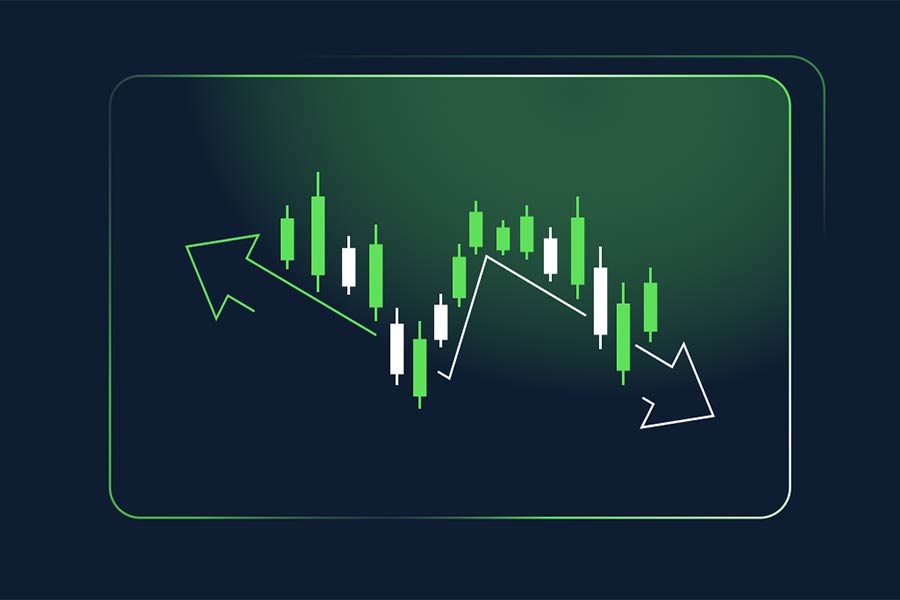

کاربرد واگرایی در معاملات

کاربرد واگرایی در معاملات بهعنوان ابزاری برای شناسایی نقاط بازگشت و اصلاح روند بسیار مؤثر است. در استراتژیهای معاملاتی مبتنی بر واگرایی، معاملهگر میتواند از واگراییهای مثبت و منفی برای ورود یا خروج از معاملات در نزدیکی نقاط تغییر روند استفاده کند.

بهعنوانمثال، واگرایی مثبت میتواند نشانهای از کف قیمتی و فرصتی برای خرید باشد، در حالی که واگرایی منفی اغلب بهعنوان هشداری برای فروش و جلوگیری از افت احتمالی قیمت عمل میکند.

ترکیب واگرایی با ابزارهای دیگر تحلیل تکنیکال میتواند دقت سیگنالها را افزایش دهد. برای مثال، همراهی واگرایی با سطوح حمایت و مقاومت، الگوهای کندلی یا ابزارهای پرکاربردی مانند فیبوناچی میتواند به تأیید نقاط ورود و خروج کمک کند و احتمال موفقیت معامله را بالاتر ببرد. این ترکیب ابزارها، سیگنالهای واگرایی را فیلتر کرده و از ورود به معاملات نادرست جلوگیری میکند.

مزایا و معایب استفاده از انواع واگرایی در تحلیل تکنیکال

در جدول زیر مزایا و معایب استفاده از انواع واگرایی در تحلیل تکنیکال بررسی شده است:

| نوع واگرایی | مزایا | معایب |

|---|---|---|

| واگرایی مثبت | – شناسایی نقاط احتمالی کف و فرصتهای خرید در سطوح پایین قیمت | – سیگنالهای مثبت واگرایی همیشه نشاندهنده بازگشت روند نیستند و ممکن است به اشتباه تفسیر شوند. |

| – ارائه هشدار زودهنگام از تغییر احتمالی روند نزولی به صعودی | – در بازارهای بسیار پرنوسان، ممکن است واگراییهای مثبت کاذب ایجاد شوند که منجر به ضرر شوند. | |

| – کاربرد موثر در تشخیص کاهش فشار فروش و اشباع فروش در بازار | – ممکن است نیاز به تاییدهای بیشتر (مثل حجم معاملات) داشته باشد تا سیگنال معتبرتر شود. | |

| واگرایی منفی | – شناسایی نقاط احتمالی سقف و فرصتهای فروش قبلاز کاهش احتمالی قیمت | – در روندهای صعودی قوی، ممکن است واگرایی منفی کاذب به وجود بیاید و باعث خروج زودهنگام از معامله شود. |

| – ارائه هشدار زودهنگام از تغییر احتمالی روند صعودی به نزولی | – سیگنالهای منفی همیشه به کاهش قیمت منجر نمیشوند و ممکن است سیگنالهای اشتباهی باشند. | |

| – مؤثر در تشخیص کاهش قدرت خریداران و اشباع خرید در بازار | – در بازارهای پرنوسان و خنثی، واگراییهای منفی ممکن است از اعتبار کمتری برخوردار باشند. | |

| واگرایی مخفی مثبت | – مفید برای شناسایی ادامه روند صعودی، حتی با وجود اصلاحات کوتاهمدت | – تشخیص این نوع واگرایی دشوارتر است و ممکن است معاملهگر به اشتباه آن را شناسایی نکند. |

| – ارائه سیگنالهای ادامهدهنده برای ورود به معامله در جهت روند | – نیاز به تحلیل دقیقتر و استفاده از ابزارهای تکمیلی مانند شاخص حجم دارد. | |

| – جلوگیری از خروج زودهنگام و ایجاد اطمینان بیشتر به معاملهگر در بازارهای رونددار | – در صورت تحلیل نادرست، ممکن است معاملهگر در نقطهای وارد شود که روند در حال معکوس شدن است. | |

| واگرایی مخفی منفی | – مؤثر در تایید روند نزولی و افزایش احتمال ادامه حرکت بهسمت پایین | – سیگنالهای ضعیفتر و دشوارتر برای تشخیص دارند و برای معاملهگران مبتدی گیجکننده میشوند. |

| – کمک به معاملهگر در حفظ معامله نزولی و جلوگیری از خروج زودهنگام از معامله در روندهای نزولی | – نیاز به ترکیب با سایر شاخصهای تاییدی، مانند میانگین متحرک یا حجم معاملات برای اعتبار بیشتر دارد. | |

| – سیگنال ادامه روند نزولی و افزایش اطمینان از تصمیم به فروش | – ممکن است در روندهای خنثی یا اصلاحی بازار، سیگنالهای غیرقابلاعتمادی ایجاد کند و معاملهگر را به اشتباه بیندازد. |

این جدول نشان میدهد که واگرایی بهتنهایی نمیتواند بهعنوان استراتژی کامل معاملاتی به کار رود و نیاز به استفاده از سایر ابزارهای تحلیل تکنیکال و مدیریت ریسک مناسب دارد.

پراپ FORFX

پس از آشنایی با انواع واگرایی در تحلیل تکنیکال، برای دریافت سرمایه میتوانید به شرکتهای پراپ رجوع کنید. پراپ FORFX، یک پراپفرم معتبر است که با بروکر Opofinance (تأسیس ۲۰۲۰ با مجوز ASIC) همکاری میکند. این همکاری منجر به ارائه برنامههای متنوعی در حوزه پراپ تریدینگ برای تریدرها شده است.

سخن پایانی

انواع واگرایی در تحلیل تکنیکال، ابزاری مؤثر برای شناسایی نقاط بازگشت یا ادامه روند هستند که به معاملهگران در دریافت سیگنالهای ارزشمند کمک میکنند. واگراییهای مثبت و منفی نشاندهنده تضاد بین حرکت قیمت و شاخصهای تکنیکال بوده و به ترتیب، سیگنالهای بازگشتی صعودی و نزولی عمل میکنند. واگراییهای مخفی مثبت و منفی نیز برای تأیید روندهای موجود و جلوگیری از خروج زودهنگام به کار میروند.

استفاده از واگراییها مزایایی چون شناسایی فرصتهای خرید و فروش بهموقع و کاهش اشتباهات در معاملات را دارد؛ اما درعینحال، تشخیص و اعتبارسنجی سیگنالهای انواع واگرایی در تحلیل تکنیکال به دقت و تجربه نیاز دارد، بهویژه در شرایط بازارهای پرنوسان. ترکیب واگرایی با ابزارهای دیگر مانند سطوح حمایت و مقاومت، حجم معاملات و الگوهای قیمتی میتواند اعتبار سیگنالها را بالا ببرد.

از سوی دیگر، مدیریت ریسک در معاملات مبتنی بر انواع واگرایی در تحلیل تکنیکال حیاتی است تا از ضررهای احتمالی ناشی از سیگنالهای کاذب جلوگیری شود. بهطورکلی، واگراییها میتوانند ابزار مفیدی باشند؛ اما باید با احتیاط و بههمراه سایر ابزارهای تحلیل به کار گرفته شوند تا نتایج قابلاعتمادتر و تصمیمات معاملاتی هوشمندانهتری به دست آید.

چگونه میتوان از واگراییها برای ورود و خروج دقیقتر از معاملات استفاده کرد؟

واگراییها با نشاندادن نقاط احتمالی بازگشت یا ادامه روند، معاملهگران را در تعیین دقیق زمان ورود و خروج یاری میکنند. برای مثال، واگرایی مثبت در یک روند نزولی بهعنوان نشانهای از کاهش فشار فروش و احتمال صعود قیمت است و میتواند موقعیت خوبی برای خرید ایجاد کند. همچنین، واگرایی منفی در یک روند صعودی میتواند هشداری برای کاهش قدرت خرید و فرصتی برای خروج از معامله باشد. در هر دو حالت، ترکیب واگرایی با سایر ابزارهای تحلیل (مثل حمایت و مقاومت یا حجم معاملات) میتواند اعتبار سیگنالها را افزایش دهد.

آیا واگراییها در همه شرایط بازار قابلاعتماد هستند؟

واگراییها در شرایط رونددار (صعودی یا نزولی) بیشترین اعتبار را دارند و میتوانند سیگنالهای قدرتمندی برای تغییرات احتمالی روند ارائه دهند. با این حال، در بازارهای خنثی یا پرنوسان، سیگنالهای واگرایی ممکن است کمتر قابلاعتماد باشند و احتمال وقوع سیگنالهای کاذب بیشتر است. برای افزایش دقت، بهتر است واگراییها را در تایمفریمهای بالاتر بررسی و با شاخصهای دیگر تحلیل تکنیکال ترکیب کنید تا احتمال موفقیت معاملات بیشتر شود.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!