پیوتها در پرایس اکشن به پنج دسته اصلی تقسیم میشوند: پیوت روزانه، هفتگی، ماهانه، درون ریز و سفارشی که نقاط چرخش قوی و معتبر با تأثیر تعیینکننده روی روند بازار هستند، و پیوت محاسباتی (مثلاً پیوت پوینت، کاماریلا و وودی) که بر اساس فرمولهای ریاضی سطوح حمایت و مقاومت دقیق رسم میکنند. شناسایی درست این چند نوع پیوت، به معاملهگر کمک میکند تا نقاط ورود و خروج بهینه را تشخیص دهد و مدیریت ریسک بهتری داشته باشد. اگر دوست دارید با مثالهای نموداری و استراتژیهای کاربردی برای تشخیص و استفاده از هر نوع پیوت آشنا شوید، ادامه مطلب را از دست ندهید!

پیوت چیست؟

پیوتها در تحلیل تکنیکال به نقاطی در نمودار قیمت گفته میشوند که در آنها جهت حرکت قیمت تغییر میکند؛ به عبارت دیگر، نقطهای که روند صعودی به نزولی یا بالعکس تبدیل میشود. این نقاط نشاندهنده تغییر در تمایلات بازار و تعادل بین خریداران و فروشندگان هستند.

کاربرد پیوتها برای معاملهگران:

- شناسایی سطوح حمایت و مقاومت: پیوتها به معاملهگران کمک میکنند تا سطوح حیاتی حمایت و مقاومت را شناسایی کنند.

- تعیین نقاط بهینه ورود و خروج: با استفاده از پیوتها، میتوان بهترین نقاط را برای ورود یا خروج از معاملات پیدا کرد.

- درک ساختار روند و نقاط بازگشت: پیوتها به درک بهتر ساختار کلی روند بازار و پیشبینی نقاط احتمالی بازگشت کمک میکنند.

با استفاده از پیوتها، تحلیل روند بازار و تصمیمگیری در معاملات دقیقتر و کاربردیتر میشود.

پیوت روزانه (Daily Pivot)

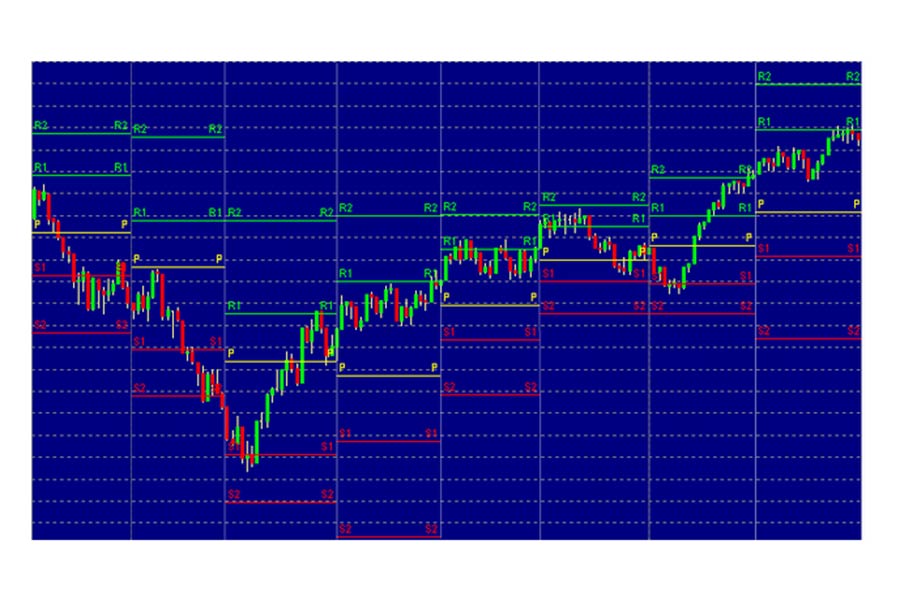

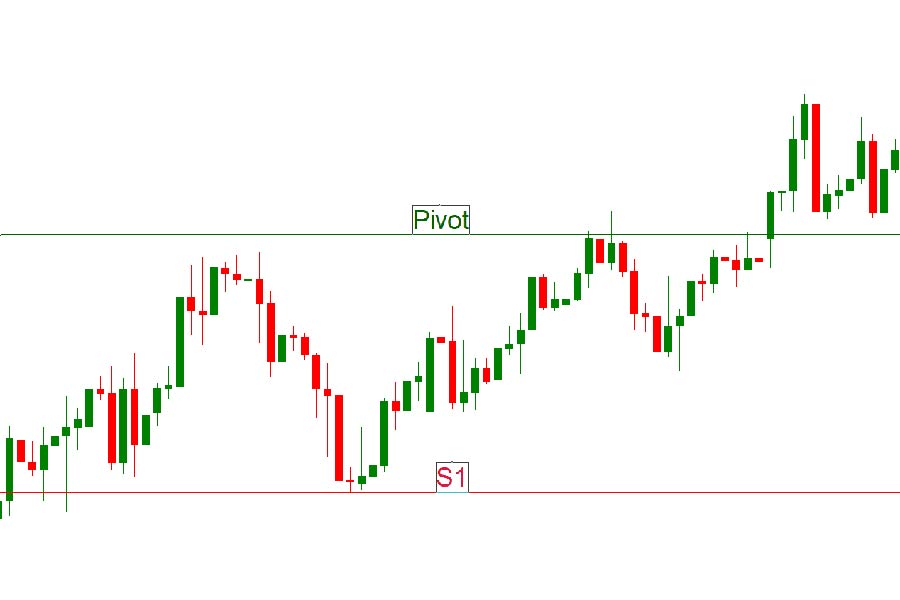

پیوت روزانه ابزاری حیاتی در تحلیل تکنیکال است که نقاط کلیدی حمایت و مقاومت را برای یک روز معاملاتی مشخص میکند. این پیوت با استفاده از بالاترین، پایینترین و قیمت پایانی روز گذشته محاسبه میشود.

کاربرد پیوت روزانه در معاملات:

- شناسایی سطوح حمایت و مقاومت:

- سطوح مقاومت (بالای پیوت) معمولاً به عنوان نقاطی برای فروش یا خروج از معامله عمل میکنند.

- سطوح حمایت (زیر پیوت) به عنوان نقاطی برای خرید یا ورود به معامله در نظر گرفته میشوند.

- تعیین نقاط دقیق ورود و خروج:

- مثلاً، اگر قیمت به سطح حمایت روزانه نزدیک شود، معاملهگر میتواند برای ورود به معامله خرید برنامهریزی کند.

- بسته شدن قیمت بالای پیوت روزانه نیز میتواند نشانهای از آغاز یک روند صعودی باشد.

به طور خلاصه، پیوت روزانه به معاملهگران کمک میکند تا با دقت بیشتری نقاط ورود و خروج خود را تعیین کرده و تصمیمات معاملاتی بهتری بگیرند.

پیوت هفتگی (Weekly Pivot)

پیوت هفتگی نیز مانند پیوت روزانه، ابزاری مهم در پرایس اکشن است، با این تفاوت که بر اساس بالاترین، پایینترین و قیمت پایانی هفته گذشته محاسبه میشود. این پیوت به معاملهگران دیدگاهی کلیتر از روند بازار در طول یک هفته ارائه میدهد.

کاربرد پیوت هفتگی در معاملات:

- تعیین سطوح حمایت و مقاومت بلندمدتتر:

- سطوح مقاومت هفتگی به عنوان نقاط احتمالی فروش عمل میکنند.

- سطوح حمایت هفتگی به عنوان نقاط احتمالی خرید در نظر گرفته میشوند.

- تحلیل رفتار کلی بازار در طول هفته:

- مثلاً، اگر قیمت به یک سطح مقاومت هفتگی نزدیک شود، معاملهگر ممکن است به فکر خروج از معامله یا جستجوی فرصتهای فروش باشد.

پیوت هفتگی ابزاری عالی برای برنامهریزی استراتژیهای معاملاتی بلندمدتتر در طول یک هفته است.

پیوت ماهانه (Monthly Pivot)

پیوت ماهانه با استفاده از بالاترین، پایینترین و قیمت پایانی ماه گذشته محاسبه میشود و نقاط کلیدی حمایت و مقاومت را برای یک بازه زمانی بلندمدتتر (یک ماه) مشخص میکند. این پیوت به معاملهگران کمک میکند تا روندهای بلندمدت را در بازار شناسایی کنند.

کاربرد پیوت ماهانه در استراتژیهای معاملاتی:

- تحلیل رفتار قیمت در طول ماه:

- سطوح مقاومت (بالای پیوت) و سطوح حمایت (زیر پیوت) به عنوان نقاط راهنما برای تصمیمات معاملاتی عمل میکنند.

- شناسایی نقاط ورود و خروج بلندمدت:

- برای مثال، رسیدن قیمت به سطح حمایت ماهانه میتواند سیگنالی برای باز کردن موقعیت خرید باشد.

- نزدیک شدن به سطح مقاومت ماهانه نیز میتواند نشانهای برای تصمیم به فروش باشد.

پیوتهای روزانه، هفتگی و ماهانه ابزارهای بسیار ارزشمندی برای تحلیل بازار و بهبود استراتژیهای معاملاتی هستند. این پیوتها به معاملهگران کمک میکنند تا نقاط کلیدی قیمت را شناسایی کرده و در نتیجه، تصمیمات معاملاتی آگاهانهتر و بهتری اتخاذ کنند.

پیوت درون روز (Intraday Pivot)

پیوت درون روز نمونهای از پیوتهای فرعی و ابزاری کاربردی برای معاملهگران روزانه (Day Traders) است. این پیوت به آنها کمک میکند تا نقاط کلیدی قیمت را در طول یک روز معاملاتی شناسایی کنند. پیوت درون روز معمولاً بر اساس قیمتهای بالاترین، پایینترین و پایانی هر دوره معاملاتی کوچکتر در طول روز محاسبه میشود (مثلاً هر ۱۵ دقیقه یا هر ساعت، بسته به تنظیمات).

کاربرد پیوت درون روز در معاملات:

- تعیین سطوح حمایت و مقاومت در طول روز:

- سطوح مقاومت (بالای پیوت) به عنوان نقاطی برای فروش یا خروج از معامله عمل میکنند.

- سطوح حمایت (زیر پیوت) به عنوان نقاطی برای خرید یا ورود به معامله در نظر گرفته میشوند.

- نقش کلیدی در اسکالپینگ (Scalping): در معاملات سریع و کوتاهمدت (اسکالپینگ)، پیوت درون روز بسیار مهم است. معاملهگران اسکالپر میتوانند با استفاده از این پیوتها، نقاط ورود و خروج بسیار سریع را شناسایی کرده و از نوسانات کوچک قیمت بهرهبرداری کنند.

- برای مثال، اگر قیمت به سطح حمایت درون روز برسد، یک اسکالپر میتواند با خرید در این نقطه، به دنبال کسب سود از حرکتهای کوتاهمدت قیمت باشد.

پیوت درون روز به معاملهگران امکان میدهد تا در بازههای زمانی کوتاه، تصمیمات معاملاتی دقیق و سریعی بگیرند و به خصوص برای استراتژیهای پرسرعت مانند اسکالپینگ ایدهآل است.

پیوت سفارشی (Custom Pivot)

پیوت سفارشی به معاملهگران این فرصت را میدهد تا بر اساس تحلیلهای خاص خودشان، پیوتهای منحصربهفردی بسازند. برای ساخت این پیوتها، شما میتوانید از دادههای قیمتی خاص یا الگوهای تاریخی استفاده کنید تا نقاط کلیدی حمایت و مقاومت را متناسب با استراتژی معاملاتی خودتان تعریف کنید.

کاربرد پیوت سفارشی:

- پاسخ به نیازهای فردی: پیوتهای سفارشی در استراتژیهای خاصی به کار میروند که نیازهای شخصی معاملهگران را هدف قرار میدهند. مثلاً، اگر شما روی یک الگوی خاص یا رفتار قیمتی مشخصی تمرکز دارید، میتوانید یک پیوت سفارشی برای شناسایی نقاط بازگشت قیمت در همان الگوها ایجاد کنید.

- انعطافپذیری بیشتر: استفاده از پیوت سفارشی به شما امکان میدهد تا رویکردهای معاملاتیتان را انعطافپذیرتر کنید و سطوح کلیدی قیمت را بر اساس تحلیل شخصی خودتان تعیین کنید.

- کارآمدی برای معاملهگران حرفهای: این نوع پیوت به خصوص برای معاملهگران حرفهای که به دنبال نقاط ورود و خروج بسیار خاصی هستند، میتواند فوقالعاده کارآمد باشد.

در مجموع، پیوتهای فرعی مانند پیوت درون روز و پیوت سفارشی ابزارهای کاربردی برای شناسایی نقاط کلیدی قیمت و بهبود استراتژیهای معاملاتی به شمار میروند. این پیوتها به شما کمک میکنند تا تصمیمات دقیقتری بگیرید و از نوسانات بازار به بهترین شکل بهرهبرداری کنید.

روشهای مختلف محاسبه پیوت

- روش استاندارد (Standard Pivot Points): روش استاندارد یکی از رایجترین روشها برای محاسبه پیوت است. در این روش، پیوت با استفاده از قیمتهای بالاترین، پایینترین و پایانی روز قبلی محاسبه میشود. سطوح حمایت و مقاومت نیز با توجه به این پیوت تعیین میشوند.

| مزایا | معایب |

|---|---|

| ساده و آسان برای محاسبه | ممکن است سیگنالهای کاذب ایجاد کند |

| بهطور گستردهای مورد استفاده قرار میگیرد | در بازارهای پرنوسان دقت کمتری دارد |

| نقاط کلیدی حمایت و مقاومت را مشخص میکند | برای تحلیلهای بلندمدت محدود است |

- روش فورکاست (Forecast Method): روش فورکاست، پیوتها را براساس پیشبینیها و تجزیه و تحلیلهای خاص بازار محاسبه میکند. این روش معمولاً بهعنوان یک رویکرد تحلیلی استفاده میشود و ممکن است به دادههای قیمتی و دیگر شاخصها متکی باشد.

| مزایا | معایب |

|---|---|

| قابلیت انطباق با شرایط بازار | نیاز به مهارت و تجربه بالا دارد |

| میتواند نقاط ورود و خروج دقیقتری ارائه دهد | ممکن است وابسته به پیشبینیهای نادرست باشد |

| به تحلیلهای تکنیکال دیگر میتواند افزوده شود | ممکن است پیچیدهتر از سایر روشها باشد |

- روش کاماریلا (Camarilla Pivot Points): روش کاماریلا بهویژه برای شناسایی سطوح حمایت و مقاومت در بازارهای نوسانی طراحی شده است. در این روش، پیوتها براساس فرمولهای خاصی محاسبه میشوند که سطوح بالاتر و پایینتر را مشخص میکنند.

| مزایا | معایب |

|---|---|

| بهویژه برای بازارهای نوسانی مناسب است | ممکن است برای بازارهای کمنوسان کارایی نداشته باشد |

| سطوح دقیقتری را ارائه میدهد | برای معاملهگران تازهکار پیچیده است |

| بهسرعت نقاط بازگشت را شناسایی میکند | نیاز به محاسبات بیشتری دارد |

- روش وودز (Woodie’s Pivot Points): روش وودز، براساس میانگین وزنی قیمتها عمل میکند و بیشتر بر روی قیمت پایانی تمرکز دارد. این روش معمولاً برای معاملهگران روزانه و نوسانگیران کاربرد دارد.

| مزایا | معایب |

|---|---|

| براساس دادههای واقعی قیمت عمل میکند | ممکن است سیگنالهای کاذب بیشتری ارائه دهد |

| برای نوسانات روزانه مناسب است | به تحلیلهای تاریخی وابسته است |

| سطوح کلیدی را بهسرعت مشخص میکند | ممکن است برای تحلیلهای بلندمدت مناسب نباشد |

در نهایت، هر یک از این روشها نقاط قوت و ضعف خاص خود را دارند و انتخاب روش مناسب بستگی به استراتژی معاملاتی و نوع بازار مورد نظر دارد. معاملهگران باید با توجه به شرایط و نیازهای خود، روش مناسب را انتخاب کنند.

خدمات FORFX

پراپ FORFX نمونه از پراپفرم های معتبر است که با بروکر معتبر Opofinance همکاری میکند. بروکر Opofinance که در سال ۲۰۲۰ در سنت وینسنت و گرنادینها تأسیس شده، اخیراً مجوز ASIC را دریافت کرده است. این همکاری میان FORFX و Opofinance به ارائه برنامههای مختلفی برای تریدرها در حوزه پراپ تریدینگ منجر شده است.

سخن پایانی

انواع پیوت در پرایس اکشن یکی از ابزارهای کلیدی در تحلیل تکنیکال و پرایس اکشن هستند که به معاملهگران کمک میکنند تا سطوح حمایت و مقاومت را بهدقت شناسایی کرده و نقاط ورود و خروج بهینهای را برای معاملات خود تعیین کنند.

انواع مختلف پیوت، از جمله پیوت روزانه، هفتگی، و ماهانه، در ترکیب با ابزارهایی مانند اندیکاتورهای MACD و RSI، به معاملهگران این امکان را میدهند که روندها و بازگشتهای بازار را با دقت بیشتری تشخیص دهند. همچنین، پیوتها در مدیریت ریسک بهینه و تنظیم نقاط توقف ضرر و برداشت سود بهویژه در معاملات نوسانی و شکست، بسیار کاربردی هستند.

هرچند استفاده از پیوتها در تحلیل تکنیکال مزایای زیادی دارد، اما در بازارهای بیثبات و کمحجم، ممکن است سیگنالهای نادرستی ارائه دهند و نیازمند تحلیل دقیقتر و تجربه بیشتری باشند. در نتیجه، ترکیب پیوتها با سایر ابزارهای تحلیل تکنیکال و مدیریت ریسک هوشمندانه میتواند کارایی و دقت معاملات را افزایش دهد و از این رو، شناخت انواع پیوت و نحوه استفاده از آنها برای معاملهگران حرفهای و تازهکار ضروری است.

چگونه میتوان پیوتهای روزانه، هفتگی و ماهانه را در استراتژیهای مختلف ترکیب کرد؟

پیوتهای روزانه، هفتگی و ماهانه به معاملهگران اجازه میدهند سطوح کلیدی حمایت و مقاومت را در بازههای زمانی مختلف بررسی کنند. به عنوان مثال، در معاملات کوتاهمدت یا اسکالپینگ، پیوت روزانه معمولاً کاربرد بیشتری دارد، اما در معاملات میانمدت و بلندمدت، پیوتهای هفتگی و ماهانه قابلاعتمادترند. ترکیب این پیوتها با اندیکاتورهایی مانند MACD و RSI میتواند به شناسایی دقیقتر روندها و بازگشتهای قیمتی کمک کند.

چه زمانی بهتر است از سطوح پیوت بهعنوان سیگنال برگشتی استفاده کنیم؟

سطوح پیوت زمانی بهعنوان سیگنال برگشتی موثر هستند که قیمت به این سطوح نزدیک شده و اندیکاتورهایی مانند RSI در وضعیت اشباع خرید یا فروش باشند. در این حالت، احتمال بازگشت روند از این سطوح بیشتر میشود. معاملهگران معمولاً با مشاهده واکنش قیمت در این نواحی و تأیید از طریق اندیکاتورهای دیگر، وارد موقعیتهای خرید یا فروش میشوند.

چگونه از پیوت برای تعیین سطوح استاپلاس و اهداف سود استفاده کنیم؟

معاملهگران میتوانند از پیوتها بهعنوان نقاطی برای تعیین استاپلاس و اهداف سود استفاده کنند. به عنوان مثال، در یک روند صعودی، سطح پیوت میتواند بهعنوان نقطهای برای تعیین حد ضرر زیر آن و سطح مقاومت بعدی بهعنوان هدف سود استفاده شود. در یک روند نزولی، پیوت میتواند سطح استاپلاس بالاتر از خود و حمایت بعدی را بهعنوان هدف سود تنظیم کند. این رویکرد کمک میکند تا ریسک بهینهتری در معاملات مدیریت شود.

برای شروع سفر تجاری خود با FORFX آماده اید؟

برای شروع سفر تجاری خود با FORFX آماده اید؟

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!

حالا که مسیر موفقیت رو میدونی، وقتشه با ۱۰٪ تخفیف ویژه حساب Forfx رو تهیه کنی و حرفهایتر ترید کنی!